Του Νίκου Χρυσικόπουλου από το capital.gr

Έχοντας απορροφήσει το σοκ από την επιβολή των κεφαλαιακών περιορισµών το καλοκαίρι του 2015 και την υπερφορολόγηση των συνεπών φορολογουµένων, που οδήγησε σε συνεχή µείωση του διαθέσιµου εισοδήµατος των νοικοκυριών και “πάγωµα” της κατανάλωσης, οι µεγάλες ελληνικές επιχειρήσεις δείχνουν να βρίσκουν πλέον έναν βηµατισµό ικανό να τις οδηγήσει σε αναπτυξιακή τροχιά, µε έµφαση στην εξωστρέφεια, καθώς η χώρα εργάζεται για να απαλλαγεί από τα Μνηµόνια και να αποκαταστήσει τη θέση της στις διεθνείς αγορές.

(Δείτε εδώ τη λίστα με τις ελληνικές επιχειρήσεις με κύκλο εργασιών άνω των 100 εκατ. ευρώ)

Η περυσινή χρονιά θεµελίωσε τη δυναµική ανάκαµψη της πλειονότητας των ελληνικών επιχειρήσεων, παρά τις διαρκείς δυσκολίες, ανάκαµψη η οποία συνεχίστηκε και στην τρέχουσα χρήση. Στο επίκεντρο βρέθηκαν όµιλοι µε έντονα διαφοροποιηµένη στρατηγική και δραστηριότητα, ισχυρό εξωστρεφές αποτύπωµα και µικρή (ή “ελεγχόµενη”) εξάρτηση από την εσωτερική αγορά, που συνεχίζει να υφίσταται τις επιπτώσεις της περαιτέρω συρρίκνωσης της κατανάλωσης και των στρεβλώσεων που δηµιουργεί η αύξηση της φορολόγησης, έµµεσης και άµεσης, των νοικοκυριών.

Ένα από τα ορόσηµα του 2016 ήταν η επιστροφή των ελληνικών τραπεζών στην κερδοφορία, έχοντας παράλληλα ενισχύσει την κεφαλαιακή τους επάρκεια. Ακόµα και σήµερα διατηρούν δείκτη κεφαλαιακής επάρκειας Tier 1 που βρίσκεται µεταξύ των υψηλότερων στην Ευρωπαϊκή Ένωση, στο 17,2% κατά µέσο όρο, ή 33 δισ. ευρώ κεφάλαια. Καταλύτη για την πορεία τους το 2017 και στη νέα χρονιά αποτελεί η δυνατότητά τους να επιτύχουν τους στόχους µείωσης των µη εξυπηρετούµενων δανείων (NPLs) και των ανοιγµάτων (NPEs), κάτι που θα κριθεί στη διάρκεια του 2018.

Την επιστροφή τους σε κερδοφορία κατάφεραν και άλλοι µεγάλοι εγχώριοι όµιλοι, µε τη ΔΕΗ να πρωταγωνιστεί σε αυτή την προσπάθεια turnaround, επιχειρώντας συγχρόνως να αντιµετωπίσει τα πολλά και διαφορετικά ζητήµατα που αφορούν τη λειτουργία της, από το άνοιγµα της αγοράς ενέργειας µέχρι τη διαχείριση των ανείσπρακτων οφειλών. Παράλληλα, η χρονιά χαρακτηρίστηκε και από την εξαιρετική πορεία των διυλιστηρίων, του Οµίλου των Ελληνικών Πετρελαίων και της Motor Oil Hellas, που καταλαµβάνουν τις δύο πρώτες θέσεις της λίστας “Forbes 100+” που δηµοσιεύει το “Forbes” σε συνεργασία µε τη Deloitte, η οποία αποτυπώνει τη δυναµική του εγχώριου επιχειρείν.

Μια δυναµική η οποία θα πρέπει να συντηρηθεί και να ενισχυθεί τη νέα χρονιά, η οποία αναµένεται κοµβική σε πολλά επίπεδα. Είναι η χρονιά που θα καθορίσει τη µορφή που θα έχει η έξοδος της Ελλάδας από τα “προγράµµατα προσαρµογής”, αλλά και τις τελικές αποφάσεις για τις παρεµβάσεις στο χρέος. Πολλά, για την οικονοµία και τις επιχειρήσεις, θα κριθούν και από τη χρονική ακρίβεια των γεγονότων. Πρώτο βήµα είναι η πολιτική ολοκλήρωση της 3ης αξιολόγησης µέσα στον Ιανουάριο, ακολουθεί το ζήτηµα των τραπεζικών stress tests που θα διενεργηθούν στις αρχές του χρόνου, η αξιολόγηση του ΔΝΤ και οι αποφάσεις για τον ρόλο του και επόµενο βήµα είναι η συµφωνία για την 4η, και (προς το παρόν) τελευταία, αξιολόγηση του Μνηµονίου αργότερα, τον προσεχή Μάιο-Ιούνιο. Παράλληλα, θα ξεδιπλωθεί το σχέδιο της κυβέρνησης για νέες οµολογιακές εκδόσεις, µε στόχο την πλήρη επιστροφή µετά τον Αύγουστο του 2018, αλλά και τη σταδιακή άρση των κεφαλαιακών ελέγχων, για τους οποίους ακόµη δεν υπάρχει ορατό χρονοδιάγραµµα. Και πολλά θα κριθούν από τη δυνατότητα της κυβέρνησης να διατηρήσει το κλίµα που έχει δηµιουργηθεί. Να µη δώσει αφορµές για νέα διατάραξη της (εύθραυστης) εµπιστοσύνης, αλλά να βοηθήσει τη διαδικασία ανάκαµψης που ακόµη βρίσκεται στα σπάργανα.

| OI 10 ΟΜΙΛΟΙ / ΕΤΑΙΡΕΙΕΣ ΠΟΥ ΕΠΕΣΤΡΕΨΑΝ ΣΕ ΚΕΡΔΟΦΟΡΙΑ ΤΟ 2016 | ||

| ΕΠΩΝΥΜΙΑ

(Κατάταξη βάσει υψηλότερων κερδών, σε χιλ. ευρώ) |

ΚΕΡΔΗ/ΖΗΜΙΕΣ ΠΡΟ ΦΟΡΩΝ 2016 |

ΚΕΡΔΗ/ΖΗΜΙΕΣ ΠΡΟ ΦΟΡΩΝ 2015 |

| ΔΗΜΟΣΙΑ ΕΠΙΧΕΙΡΗΣΗ ΗΛΕΚΤΡΙΣΜΟΥ Α.Ε. | 169.156 € | -106.610 € |

| EUROBANK ERGASIAS, ΤΡΑΠΕΖΑ, Α.Ε. | 160.000 € | -2.086.000 € |

| ΕΘΝΙΚΗ ΤΡΑΠΕΖΑ ΤΗΣ ΕΛΛΑΔΟΣ Α.Ε. | 87.000 € | -3.608.000 € |

| ΣΩΛΗΝΟΥΡΓΕΙΑ ΚΟΡΙΝΘΟΥ Α.Ε. | 13.771 € | -2 € |

| ΑΘΗΝΑΪΚΗ ΖΥΘΟΠΟΙΙΑ Α.Ε. | 13.398 € | -16.838 € |

| ΠΡΟΚΤΕΡ & ΓΚΑΜΠΛ ΕΛΛΑΣ | 9.180 € | -3.556 € |

| JOHNSON & JOHNSON ΕΛΛΑΣ Α.Ε.&Β.Ε. | 7.379 € | -15.910 € |

| ΣΕΛΟΝΤΑ ΙΧΘΥΟΤΡΟΦΕΙΑ Α.Ε.Γ.Ε. | 7.002 € | -10.350 € |

| ΙΑΤΡΙΚΟ ΑΘΗΝΩΝ Ε.Α.Ε. ΟΜΙΛΟΣ ΕΤΑΙΡΕΙΩΝ | 6.761 € | -16.247 € |

| ΙΑΣΩ Α.Ε. ΟΜΙΛΟΣ ΕΤΑΙΡΕΙΩΝ | 4.678 € | -2.570 € |

Διότι το κύριο ζητούµενο για τον επιχειρηµατικό κόσµο και την επενδυτική κοινότητα είναι να ανακτηθεί η τρωθείσα εµπιστοσύνη από τα γεγονότα του 2015 και, εν συνεχεία, την αµφίσηµη αντιµετώπιση µεγάλων επενδύσεων που µπορούν να τονώσουν την ανάπτυξη και να δηµιουργήσουν θέσεις εργασίας. Εάν συµβεί αυτό, και οι τράπεζες θα µπορέσουν, έχοντας κλείσει τα ανοιχτά τους µέτωπα, να επιτελέσουν τον πρωταρχικό τους ρόλο, αυτόν της χρηµατοδότησης της επιχειρηµατικότητας. Για τους ελληνικούς οµίλους αυτό αποτελεί, ίσως, ένα από τα µεγαλύτερα προβλήµατα, καθώς η πρόσβαση σε κεφάλαια από το εγχώριο τραπεζικό σύστηµα παραµένει δυσχερής και ασύµφορη λόγω κόστους.

Για τον λόγο αυτό και όσοι από τους µεγάλους οµίλους πληρούσαν τις προϋποθέσεις κατόρθωσαν να υλοποιήσουν, µε σηµαντική επιτυχία, εκδόσεις οµολογιών, µέσω των οποίων εξασφάλισαν “φθηνότερα” κεφάλαια και µείωσαν το κόστος χρηµατοδότησης του δανεισµού τους. Μια τάση που διατηρήθηκε το 2017 και θα συνεχιστεί, καθώς αποκλιµακώνονται διαρκώς οι αποδόσεις και το spread των ελληνικών οµολόγων.

Τα προβλήµατα

Παρ’ όλα αυτά, τα προβλήµατα παραµένουν. Η Ελλάδα έχει από τους υψηλότερους φορολογικούς συντελεστές στην Ευρώπη. Για παράδειγµα, ΦΠΑ 24%, έναντι 20,1% κατά µέσο όρο στην Ευρώπη, φόρο εισοδήµατος νοµικών προσώπων 29%, έναντι 19,5%, φόρο εισοδήµατος φυσικών προσώπων (ανώτατος οριακός συντελεστής) 45%, έναντι 34,9%, εισφορές κοινωνικής ασφάλισης 16% για τον εργαζόµενο και 24,1% για τον εργοδότη, έναντι 12,8% και 21,7% αντιστοίχως. Η Ελλάδα έχει, επίσης, από τους υψηλότερους στην Ευρώπη φορολογικούς συντελεστές στους ειδικούς φόρους κατανάλωσης, µε τα έσοδα αφενός από τον καπνό και το αλκοόλ και αφετέρου από τα καύσιµα να ανέρχονται σε 1,6% και 3,0% του ΑΕΠ, έναντι 0,8% και 1,9% του ΑΕΠ στην Ευρώπη αντιστοίχως. Το ίδιο ισχύει, τέλος, και όσον αφορά τη φορολόγηση της ακίνητης περιουσίας, όπου τα έσοδα από τον επαναλαµβανόµενο φόρο κατοχής, όπως ο ΕΝΦΙΑ, στην Ελλάδα ανέρχονται σε 2,7% του ΑΕΠ, έναντι 1,6% του ΑΕΠ στην Ευρώπη. Ταυτόχρονα, και λόγω του ύψους των συντελεστών αυτών, η Ελλάδα είναι πρωταθλήτρια στη φοροδιαφυγή, την αδήλωτη εργασία, το λαθρεµπόριο και τη µείωση των τιµών των ακινήτων. Και, όπως αναφέρει ο ΣΕΒ, η υπερφορολόγηση µεγεθύνει τη φοροδιαφυγή και σκοτώνει την ανάπτυξη και την ανταγωνιστικότητα της οικονοµίας.

| OI 10 ΟΜΙΛΟΙ / ΕΤΑΙΡΕΙΕΣ ΜΕ ΤΗ ΜΕΓΑΛΥΤΕΡΗ ΑΥΞΗΣΗ ΚΥΚΛΟΥ ΕΡΓΑΣΙΩΝ | |||

| ΕΠΩΝΥΜΙΑ

(Σε χιλ. ευρώ) |

ΚΥΚΛΟΣ

ΕΡΓΑΣΙΩΝ 2016 |

ΚΥΚΛΟΣ

ΕΡΓΑΣΙΩΝ 2015 |

ΔΙΑΦΟΡΑ |

| ΕΛΒΑΛ ΕΛΛΗΝΙΚΗ ΒΙΟΜΗΧΑΝΙΑ ΑΛΟΥΜΙΝΙΟΥ Α.Ε. | 842.699 € | 483.358 € | 74,34% |

| EUROLIFE ERB Α.Ε.Α.Ζ. | 472.721 € | 284.998 € | 65,87% |

| ΜΕΤΡΟ Α.Ε.&Β.Ε. | 1.104.488 € | 736.243 € | 50,02% |

| AUTOHELLAS (HERTZ) Α.Τ.Ε.Ε. | 264.806 € | 182.893 € | 44,79% |

| HUAWEI ΤΕΧΝΟΛΟΓΙΕΣ Α.Ε. | 153.302 € | 108.968 € | 40,69% |

| CENTRIC ΣΥΜΜΕΤΟΧΩΝ Α.Ε. | 1.124.244 € | 858.958 € | 30,88% |

| ΝΙΤΣΙΑΚΟΣ, Θ., Α.Β.Ε.Ε. | 304.076 € | 239.769 € | 26,82% |

| ΕΡΓΑ Ο.Σ.Ε. Α.Ε. | 349.074 € | 275.316 € | 26,79% |

| ΕΛΛΑΚΤΩΡ Α.Ε. ΟΜΙΛΟΣ ΕΤΑΙΡΕΙΩΝ | 1.942.409 € | 1.533.083 € | 26,70% |

| BMW ΕΛΛΑΣ Α.Ε. | 142.494 € | 112.632 € | 26,51% |

Μια ανταγωνιστικότητα που συνεχίζει να παραµένει ζητούµενο, καθώς η θέση της Ελλάδας διεθνώς υποχωρεί. Η έκθεση για την παγκόσµια ανταγωνιστικότητα του World Economic Forum για το 2016-2017 καταγράφει για την Ελλάδα υποχώρηση στην 86η θέση, από την 81η πέρυσι. Η εξέλιξη αυτή οφείλεται περισσότερο στην κακή µακροοικονοµική κατάσταση παρά σε µια σηµαντική επιδείνωση των επιδόσεων της οικονοµίας σε επιµέρους πεδία.

Αυτό δεν σηµαίνει ότι δεν παραµένουν σηµαντικές αδυναµίες, όχι µόνο σε επίπεδο θεσµών, αλλά και σε ζητήµατα όπως το επίπεδο πρόσβασης σε χρηµατοδότηση για τις επιχειρήσεις, η υπερφορολόγηση και η µη προώθηση ή και υποχώρηση µεταρρυθµίσεων. Από την άλλη, η χώρα συνεχίζει να έχει, µεταξύ άλλων και παρά τις αναµενόµενες απώλειες λόγω της κρίσης, ικανό προσωπικό, επιχειρήσεις που µετασχηµατίζονται µε ρεαλισµό και καλά κέντρα έρευνας. Τα πεδία στα οποία πρέπει να εστιάσει τις προσπάθειές της η κυβέρνηση είναι η βελτίωση της ποιότητας των ασκούµενων πολιτικών, η µείωση της αβεβαιότητας και η αποκατάσταση της πρόσβασης των επιχειρήσεων σε χρηµατοδότηση, ώστε να αξιοποιηθούν τα πλεονεκτήµατα της χώρας.

Οι όµιλοι που µπήκαν στην πεντάδα

Ο Όµιλος των Ελληνικών Πετρελαίων βρέθηκε στην πρώτη θέση της κατάταξης µε βάση τις υψηλότερες πωλήσεις για το 2016, ως αποτέλεσµα των εξαιρετικών οικονοµικών επιδόσεων που πέτυχε στη χρήση. Ο Όµιλος των Ελληνικών Πετρελαίων (ΕΛΠΕ) εµφάνισε ρεκόρ κερδών, παραγωγής (η υψηλότερη επίδοση στην ιστορία του οµίλου) και εξαγωγών, απόρροια της επιτυχούς αναδιάρθρωσης των χρηµατοοικονοµικών υποχρεώσεών του, της ανάπτυξης της εγχώριας και της διεθνούς εµπορίας και της αποτελεσµατικής εκµετάλλευσης της παραγωγικής δυναµικότητας που πέτυχε µέσα στο έτος.

Είναι χαρακτηριστικό ότι τη διετία 2015-2016 τα ΕΛΠΕ πέτυχαν αύξηση των εξαγωγών κατά 31,5% έναντι του 2014, σηµειώνοντας το 2016 ρεκόρ εξαγωγών, οι οποίες έφτασαν στο 56% των συνολικών πωλήσεων του οµίλου. Η πορεία αυτή αναµένεται να συνεχιστεί και το 2017, καθώς εκτιµάται ότι για τρίτη συνεχή χρονιά τα συγκρίσιµα κέρδη EBITDA (προ φόρων, τόκων και αποσβέσεων) θα κινηθούν σε ιστορικό υψηλό.

Σήµερα τα ΕΛΠΕ αποτελούν έναν από τους κορυφαίους οµίλους στον τοµέα της ενέργειας στη Νοτιοανατολική Ευρώπη, µε δραστηριότητες σε έξι χώρες. Την περίοδο αυτή υλοποιεί έναν µεσο-µακροπρόθεσµο σχεδιασµό προσανατολισµένο στον ενεργειακό και ψηφιακό µετασχηµατισµό και στην ενίσχυση της ενεργειακής ασφάλειας της χώρας, µέσω και της αποτελεσµατικής υλοποίησης του προγράµµατος Έρευνας και Παραγωγής Υδρογονανθράκων.

Αύξηση των εξαγωγών για τη ΜΟΗ

Αντίστοιχα, η Motor Oil Ελλάς ολοκλήρωσε µια χρονιά που χαρακτηρίστηκε από υψηλή κερδοφορία, ισχυρές ελεύθερες ταµειακές ροές, µείωση του δανεισµού σε ιστορικό χαµηλό και µια εντυπωσιακή βελτίωση του δείκτη κερδών EBITDA/δανεισµού, συνδυάζοντας όλα αυτά µε ρεκόρ παραγωγής.

Η στρατηγική της Motor Oil Ελλάς τη χρήση 2016 επικεντρώθηκε στην επίτευξη υψηλού βαθµού απασχόλησης του διυλιστηρίου, στην κατά τον καλύτερο δυνατό τρόπο διάθεση της παραγωγής προϊόντων στις τρεις κύριες αγορές στις οποίες παραδοσιακά δραστηριοποιείται (εσωτερική, εξαγωγές, ναυτιλία) και στη δηµιουργία θετικών ταµειακών ροών. Η εταιρεία αντιµετώπισε µία επιπλέον πρόκληση, καθ’ όσον εντός του 2016 πραγµατοποιήθηκε το πρόγραµµα περιοδικής συντήρησης των µονάδων του διυλιστηρίου της, η παραγωγή του οποίου ανήλθε στους 11,5 εκατ. µετρικούς τόνους, έναντι 11,8 εκατ. µετρικών τόνων τη χρήση 2015. Η λίγο χαµηλότερη παραγωγή του διυλιστηρίου οφείλεται στην προγραµµατισµένη περιοδική συντήρηση των µονάδων του. Παράλληλα, πέτυχε αύξηση του όγκου των συνολικών πωλήσεων για όγδοη συνεχόµενη χρονιά, αξιοποιώντας τον εξαγωγικό της προσανατολισµό. Ο όγκος πωλήσεων εξωτερικού το 2016 διαµορφώθηκε στο 77,85% του συνολικού όγκου πωλήσεων της εταιρείας, έναντι 76,07% το 2015.

| OI 10 ΟΜΙΛΟΙ / ΕΤΑΙΡΕΙΕΣ ΜΕ ΤΗ ΜΕΓΑΛΥΤΕΡΗ ΑΥΞΗΣΗ ΠΡΟ ΦΟΡΩΝ ΚΕΡΔΟΦΟΡΙΑΣ | |||

| ΕΠΩΝΥΜΙΑ

(Σε χιλ. ευρώ) |

ΚΕΡΔΗ/ ΖΗΜΙΕΣ ΠΡΟ ΦΟΡΩΝ 2016 |

ΚΕΡΔΗ/ ΖΗΜΙΕΣ ΠΡΟ ΦΟΡΩΝ 2015 |

ΔΙΑΦΟΡΑ |

| ΝΑΥΤΙΛΙΑΚΗ ΕΤΑΙΡΕΙΑ ΚΡΗΤΗΣ Α.Ε. (Α.Ν.Ε.Κ.) | 1.883 € | 954 € | 97,38% |

| ΒΙΟΛΑΡ Α.Ε. | 2.007 € | 1.028 € | 95,27% |

| ELPEN Α.Ε. ΦΑΡΜΑΚΕΥΤΙΚΗ ΒΙΟΜΗΧΑΝΙΑ | 9.298 € | 4.916 € | 89,12% |

| AGROINVEST A.E.Β.Ε. | 15.064 € | 8.168 € | 84,42% |

| ΠΕΝΤΕ Α.Ε. | 30.299 € | 18.825 € | 60,95% |

| ΕΡΤ Α.Ε. | 74.111 € | 46.826 € | 58,27% |

| JANSSEN-CILAG ΦΑΡΜΑΚΕΥΤΙΚΗ Α.Ε.Β.Ε. | 6.226 € | 3.941 € | 57,97% |

| EUROLIFE ERB Α.Ε.Α.Ζ. | 106.176 € | 68.285 € | 55,49% |

| ΤΙΤΑΝ Α.Ε. ΤΣΙΜΕΝΤΩΝ ΟΜΙΛΟΣ ΕΤΑΙΡΕΙΩΝ | 63.525 € | 42.144 € | 50,73% |

| ΒΙΑΝΕΞ Α.Ε. ΟΜΙΛΟΣ ΕΤΑΙΡΕΙΩΝ | 12.280 € | 8.182 € | 50,08% |

Το κρίσιμο σταυροδρόμι της ΔΕΗ

Κατά το 2016 ξεκίνησε η επίπονη και µακρά, κατά τα φαινόµενα, διαδικασία αναδιάρθρωσης της ΔΕΗ, η οποία καλείται να µάθει να ζει µε λιγότερα έσοδα, µικρότερη επιρροή στην αγορά και µε ενισχυµένο ανταγωνισµό από ιδιώτες παίκτες σε όλα τα επίπεδα της αγοράς, ακόµα και σε τοµείς, όπως ο λιγνίτης, που αποτελούσαν προνοµιακά-µονοπωλιακά πεδία.

Ενδεικτική είναι η σηµαντική συρρίκνωση των πωλήσεων που ξεκίνησε πέρυσι στις πωλήσεις της εταιρείας, που είδε τον κύκλο εργασιών να µειώνεται κατά 500 εκατ. ευρώ, από τα 5,7 δισ. στα 5,2 δισ. ευρώ. Στην ίδια χρήση, η εταιρεία απώλεσε µερίδιο στην αγορά προµήθειας 4,5%, που είχε ως αποτέλεσµα µείωση των πωλήσεων ενέργειας κατά 5,8%. Ωστόσο, εκτός από τις απώλειες στη λιανική, οι µειωµένες πωλήσεις της χρήσης του 2016 αποτυπώνουν και τον περιορισµό του µεριδίου αγοράς της ΔΕΗ στην παραγωγή ρεύµατος, καθώς, από µερίδιο 63,4% το 2015, η εταιρεία περιορίστηκε σε µερίδιο 54,5% επί της συνολικής ζήτησης το 2016. Παράλληλα, είδε το 2016 να οξύνεται το πρόβληµα ρευστότητας, ως αποτέλεσµα της αύξησης των ληξιπρόθεσµων οφειλών και των επισφαλειών.

Αυτήν τη στιγµή ο όµιλος ΔΕΗ, κλείνοντας τη χρήση του 2017 –κατά την οποία σηµειώθηκε ακόµα µεγαλύτερη µείωση των πωλήσεων, ενώ προχώρησε και ο ιδιοκτησιακός διαχωρισµός του ΑΔΜΗΕ, τα έσοδα από τον οποίο έδωσαν ανάσα ρευστότητας–, καλείται να απαντήσει στην πρόκληση της προσαρµογής. Ήδη εκπονείται νέο στρατηγικό επιχειρησιακό πλάνο µε στόχο την αλλαγή της εταιρείας αλλά και την αξιοποίηση των εσόδων που θα προκύψουν από την υποχρεωτική πώληση του 40% των λιγνιτικών µονάδων.

Η χρονιά του µετασχηµατισµού για τον ΟΠΑΠ

Το 2016 η διοίκηση του ΟΠΑΠ αποκάλυψε το µακροπρόθεσµο όραµα της εταιρείας και τις κύριες στρατηγικές προτεραιότητες για τα επόµενα χρόνια, µε στόχο ο Οργανισµός να καθιερωθεί ως µια εταιρεία ψυχαγωγίας και τυχερών παιχνιδιών παγκόσµιου επιπέδου.

Το “Όραµα 2020”, όπως ονοµάστηκε, τοποθετεί στο επίκεντρο των δράσεων του Οργανισµού τούς πελάτες, το δίκτυο, τα προϊόντα και τις ψηφιακές και τεχνολογικές δυνατότητες. Στους µήνες που ακολούθησαν συντελέστηκε µεγάλη πρόοδος προς αυτή την κατεύθυνση και ξεκίνησε να υλοποιείται ένα στρατηγικό πλάνο, µέρος του οποίου αποτελούν οι επενδύσεις ύψους 100 εκατοµµυρίων ευρώ µε στόχο την ανάπτυξη του δικτύου και τoν εκσυγχρονισµό των καταστηµάτων του.

Η διοίκηση χαρακτήρισε το 2016 ως χρονιά-σταθµό, καθώς επιτεύχθηκαν σηµαντικές αλλαγές που έδωσαν τη δυνατότητα στην εταιρεία να προχωρήσει µε επιτυχία στην περαιτέρω ανάπτυξή της. Η επένδυση στο δίκτυο, η επιτυχής έκδοση του εταιρικού οµολόγου ύψους 200 εκατοµµυρίων ευρώ, η πρόοδος στα VLTs, τα νέα παιχνίδια µε αιχµή τα virtual sports, ήταν ορισµένες από τις εξελίξεις που σηµατοδότησαν αυτή την πορεία. Παράλληλα, προχωρά η υλοποίηση της στρατηγικής στον τοµέα της τεχνολογίας, µε τον ΟΠΑΠ να έχει επιλέξει τους κύριους συνεργάτες µε τους οποίους θα προχωρήσει στο πλαίσιο της υλοποίησης του “Οράµατος 2020”. Οι νέες συνεργασίες είναι συνεπείς µε τις στρατηγικές προτεραιότητες του ΟΠΑΠ για την ανάπτυξη ενός χαρτοφυλακίου προϊόντων και υπηρεσιών παγκόσµιας κλάσης και την αξιοποίηση των πλέον σύγχρονων ψηφιακών και τεχνολογικών δυνατοτήτων.

| OI 10 ΕΤΑΙΡΕΙΕΣ ME TH ΜΕΓΑΛΥΤΕΡΗ ΠΟΣΟΤΙΚΑ ΠΡΟ ΦΟΡΩΝ ΚΕΡΔΟΦΟΡΙΑ | |||

| ΕΠΩΝΥΜΙΑ

(Σε χιλ. ευρώ) |

ΚΕΡΔΗ/ ΖΗΜΙΕΣ ΠΡΟ ΦΟΡΩΝ 2016 |

ΚΕΡΔΗ/ ΖΗΜΙΕΣ ΠΡΟ ΦΟΡΩΝ 2015 |

ΔΙΑΦΟΡΑ |

| ΕΛΛΗΝΙΚΑ ΠΕΤΡΕΛΑΙΑ Α.Ε. | 465.671 € | 38.964 € | – |

| ΜΟΤΟΡ ΟΪΛ (ΕΛΛΑΣ) | 428.760 € | 302.848 € | 41,58% |

| FOLLI – FOLLIE Α.Ε. | 253.478 € | 225.271 € | 12,52% |

| ΟΤΕ Α.Ε. | 252.400 € | 246.500 € | 2,39% |

| Ο.Π.Α.Π. | 236.916 € | 299.592 € | -20,92% |

| ΔΙΕΘΝΗΣ ΑΕΡΟΛΙΜΕΝΑΣ ΑΘΗΝΩΝ Α.Ε. | 189.061 € | 179.844 € | 5,13% |

| ΔΗΜΟΣΙΑ ΕΠΙΧΕΙΡΗΣΗ ΗΛΕΚΤΡΙΣΜΟΥ Α.Ε. | 169.156 € | -106.610 € | – |

| ΔΗΜΟΣΙΑ ΕΠΙΧΕΙΡΗΣΗ ΑΕΡΙΟΥ (ΔΕΠΑ) Α.Ε. | 166.347 € | 28.614 € | – |

| JUMBO Α.Ε. | 165.132 € | 136.950 € | 20,58% |

| EUROBANK ERGASIAS, ΤΡΑΠΕΖΑ, Α.Ε. | 160.000 € | -2.086.000 € | – |

“Κλειδί” οι επενδύσεις για τον ΟΤΕ

Για πρώτη φορά την τελευταία δεκαετία, το 2016 ο ΟΤΕ πέτυχε αύξηση των εσόδων του σε ετήσια βάση, καθώς τα συνολικά έσοδα του έτους ενισχύθηκαν από τις συνεχιζόµενες ισχυρές επιδόσεις στην Ελλάδα, όπου οι επενδύσεις του Οµίλου σε δίκτυα άρχισαν να αποδίδουν καρπούς. Χαρακτηριστικό είναι ότι τα έσοδα της σταθερής Ελλάδας αυξήθηκαν περισσότερο από 2% στο έτος, χάρη στη συνεχιζόµενη ισχυρή απόδοση των ευρυζωνικών υπηρεσιών, ιδιαίτερα του VDSL, και της COSMΟΤΕ TV, πετυχαίνοντας το καλύτερο περιθώριο EBITDA που είχε ποτέ ο Όµιλος στη σταθερή Ελλάδας. Παράλληλα, σε επίπεδο οµίλου, το EBITDA στο σύνολο του έτους ήταν ανθεκτικό, επιτεύχθηκε ο στόχος για τις ελεύθερες ταµειακές ροές και το καθαρό χρέος µειώθηκε περισσότερο από 300 εκατ. ευρώ σε σχέση µε το προηγούµενο έτος.

Την περυσινή χρονιά καταγράφηκαν ισχυρές επιδόσεις στην ελληνική αγορά, καθώς τα έσοδα της τηλεόρασης αυξήθηκαν κατά 30% και η πελατειακή βάση κατά 13%. Αντίστοιχα, τα έσοδα broadband αυξήθηκαν κατά 10%, ενώ αξίζει να σηµειωθεί ότι οι πελάτες VDSL διπλασιάστηκαν σε ετήσια βάση. Στο σκέλος της κινητής, δόθηκε έµφαση στα data, µε τα έσοδα από δεδοµένα κινητής να αυξάνονται κατά 6% λόγω επέκτασης των δικτύων 4G και 4G+ και της σηµαντικής αύξησης της διείσδυσης των smartphones. Ο ΟΤΕ υλοποίησε σηµαντικές επενδύσεις, οι οποίες συνεχίζονται µε αµείωτο ρυθµό, µε επίκεντρο τα Δίκτυα Νέας Γενιάς, τις οπτικές ίνες και το περιεχόµενο για τη συνδροµητική τηλεόραση.

| OI 10 ΟΜΙΛΟΙ / ΕΤΑΙΡΕΙΕΣ ΜΕ ΤΟΝ ΧΑΜΗΛΟΤΕΡΟ ΔΕΙΚΤΗ DEBT/EBITDA | |||

| ΕΠΩΝΥΜΙΑ

(Κατάταξη βάσει υψηλότερων κερδών, σε χιλ. ευρώ) |

ΚΕΡΔΗ/ ΖΗΜΙΕΣ ΠΡΟ ΦΟΡΩΝ 2016 |

ΚΕΡΔΗ/ ΖΗΜΙΕΣ ΠΡΟ ΦΟΡΩΝ 2015 |

Debt/Ebitda

2016 |

| ΣΕΚΑ A.E. | 5.944 € | 8.142 € | 0,7 |

| ΥΠΗΡΕΣΙΑ 800 – ΤΕΛΕΠΕΡΦΟΡΜΑΝΣ Α.Ε. | 27.261 € | 19.281 € | 0,8 |

| BP ΕΛΛΗΝΙΚΗ Α.Ε. ΠΕΤΡΕΛΑΙΟΕΙΔΩΝ | 17.046 € | 7.190 € | 0,8 |

| ΕΛΛΗΝΙΚΗ ΡΑΔΙΟΦΩΝΙΑ ΤΗΛΕΟΡΑΣΗ Α.Ε. | 74.111 € | 46.826 € | 0,9 |

| BIC ΒΙΟΛΕΞ Α.Ε. | 40.717 € | 48.784 € | 1,2 |

| AGROINVEST A.E.Β.Ε. | 15.064 € | 8.168 € | 1,3 |

| ΑΤΤΙΚΗ ΟΔΟΣ Α.Ε. | 103.205 € | 93.102 € | 1,4 |

| ΠΛΑΣΤΙΚΑ ΚΡΗΤΗΣ Α.Β.Ε.Ε. ΟΜΙΛΟΣ ΕΤΑΙΡΕΙΩΝ | 39.557 € | 26.768 € | 1,5 |

| JUMBO Α.Ε. ΟΜΙΛΟΣ ΕΤΑΙΡΕΙΩΝ | 165.132 € | 136.950 € | 1,5 |

| JOHNSON & JOHNSON ΕΛΛΑΣ Α.Ε.&Β.Ε. | 7.379 € | -15.910 € | 1,6 |

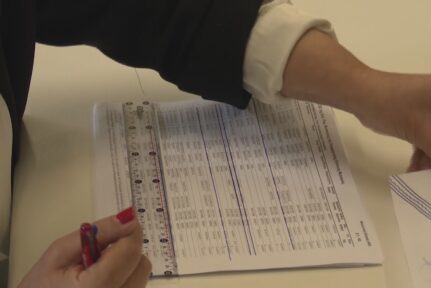

Πώς συντάχθηκε η λίστα

Με βάση τα πλέον πρόσφατα δηµοσιευµένα αποτελέσµατα χρήσης, επελέγησαν είτε όµιλοι εταιρειών µε συνολικό κύκλο εργασιών άνω των 100 εκατοµµυρίων ευρώ είτε εταιρείες οι οποίες δεν ανήκουν σε οµίλους, αλλά έχουν πραγµατοποιήσει κύκλο εργασιών άνω των 100 εκατοµµυρίων ευρώ. Ως εκ τούτου, θυγατρικές εταιρείες οµίλων οι οποίες έχουν κύκλο εργασιών άνω των 100 εκατ. και ενοποιούνται στον όµιλο έχουν περιληφθεί στις ενοποιηµένες οικονοµικές καταστάσεις για τους σκοπούς του παρόντος. Παρότι έχουν συµπεριληφθεί εταιρείες οι οποίες ανήκουν σε οµίλους στο εξωτερικό και ενοποιούνται στις οικονοµικές καταστάσεις του οµίλου, για τους σκοπούς του παρόντος δηµοσιεύονται τα στοιχεία που αφορούν την εταιρεία και όχι τον όµιλο, για λόγους εντοπιότητας.

Οι εταιρείες ιεραρχήθηκαν σύµφωνα µε τον κύκλο εργασιών (από τον υψηλότερο στον χαµηλότερο) και τα ποσά είναι σε χιλιάδες ευρώ. Σηµειώνεται ότι στον κύκλο εργασιών περιλαµβάνονται και τα έσοδα από διακοπτόµενες δραστηριότητες (σε όσες περιπτώσεις υπήρχαν). Επίσης, ο κύκλος εργασιών των εταιρειών δεν περιλαµβάνει φόρους και άλλα ποσά που δεν αναλογούν στα συνολικά έσοδα (π.χ., clawback, τέλη ταξινόµησης, ΦΠΑ κ.λπ.). Αναφορικά µε τις τραπεζικές εταιρείες, σηµειώνεται ότι ως κύκλος εργασιών ορίζονται τα µικτά έσοδα από τόκους και προµήθειες. Αντίστοιχα, σχετικά µε τις ασφαλιστικές εταιρείες, ως κύκλος εργασιών ορίζονται τα καθαρά δεδουλευµένα ασφάλιστρα.

Σηµειώνεται ότι η παρούσα λίστα δεν περιλαµβάνει οµίλους εταιρειών ή/και εταιρείες οι οποίες δεν έχουν δηµοσιεύσει οικονοµικές καταστάσεις έως την ηµεροµηνία άντλησης των οικονοµικών δεδοµένων, η οποία ορίζεται η 12η Δεκεµβρίου 2017. Για όσους οµίλους ή και εταιρείες δεν δηµοσιεύουν οικονοµικές καταστάσεις µε τέλος χρήσης 31/12/2016, έχουν χρησιµοποιηθεί τα πλέον πρόσφατα στοιχεία.

Η άντληση των οικονοµικών δεδοµένων που λήφθηκαν υπόψη (ήτοι κύκλος εργασιών, κέρδη προ φόρων κ.λπ.) για την ανάλυση κύκλου εργασιών εταιρειών πρόσφατων δηµοσιευµένων οικονοµικών καταστάσεων πραγµατοποιήθηκε από τις βάσεις δεδοµένων (ICAP) που χρησιµοποιεί η Deloitte, καθώς επίσης και από τις ιστοσελίδες των εταιρειών, το ΓΕΜΗ κ.λπ. Ως εκ τούτου, αποτελεί συλλογή δηµοσιευµένων πληροφοριών, παρέχεται αποκλειστικά για σκοπούς πληροφόρησης και δεν συνιστά οικονοµοτεχνική ή λογιστική µελέτη, συµβουλή, γνωµοδότηση κ.λπ.

Επίσης, τα οικονοµικά στοιχεία δεν έχουν αναµορφωθεί µε τυχόν παρατηρήσεις από ορκωτούς ελεγκτές. Οι αριθµοδείκτες έχουν προέλθει από στοιχεία και υπολογισµό που έλαβε η Deloitte από τις βάσεις δεδοµένων που χρησιµοποιεί και δεν έχουν υποστεί οικονοµοτεχνικό έλεγχο από την Deloitte. Ο υπολογισµός των αριθµοδεικτών µπορεί να διαφέρει σε σύγκριση µε τον αντίστοιχο που χρησιµοποιεί η εκάστοτε εταιρεία. Ως εκ τούτου, θα πρέπει να θεωρείται ενδεικτική η τιµή τους.

Τέλος, η Deloitte δεν έχει προβεί σε έλεγχο των οικονοµικών δεδοµένων. Σε τυχαίο και περιορισµένο δείγµα έχει προβεί στην αντιπαραβολή των οικονοµικών δεδοµένων (ήτοι κύκλος εργασιών και κέρδη προ φόρων) µε τις αντίστοιχες οικονοµικές καταστάσεις εταιρειών, χωρίς κάποιο προφανές εύρηµα.

Δείτε παρακάτω αναλυτικά ” τις ελληνικές επιχειρήσεις με κύκλο εργασιών άνω των 100 εκατ. ευρώ