Νέες πιέσεις προς τράπεζες και εταιρείες διαχείρισης για περισσότερες διευθετήσεις μέσω του εξωδικαστικού μηχανισμού.

Γρήγορες διαδικασίες ζητά από εταιρείες διαχείρισης απαιτήσεων και τις τράπεζες η κυβέρνηση ώστε να αυξηθούν περαιτέρω οι ρυθμίσεις δανείων σε επιχειρήσεις και νοικοκυριά που θέλουν να ενταχθούν στον εξωδικαστικό μηχανισμό.

Σύμφωνα με πληροφορίες, η ηγεσία του υπουργείου Οικονομικών έχουν ζητήσει να γίνουν ακόμη περισσότερες κινήσεις προς τη ρύθμιση των «κόκκινων» δανείων τόσο σε διμερές επίπεδο όσο και μέσω του Εξωδικαστικού Μηχανισμού.

Οι servicers λοιπόν τις επόμενες μέρες θα επανέλθουν με συγκεκριμένες προτάσεις. Υπενθυμίζεται ότι σύμφωνα με τα στοιχεία της Τράπεζας της Ελλάδος, οι servicers έχουν αναλάβει τη διαχείριση 92,7 δις ευρώ μη εξυπηρετούμενων δανείων.

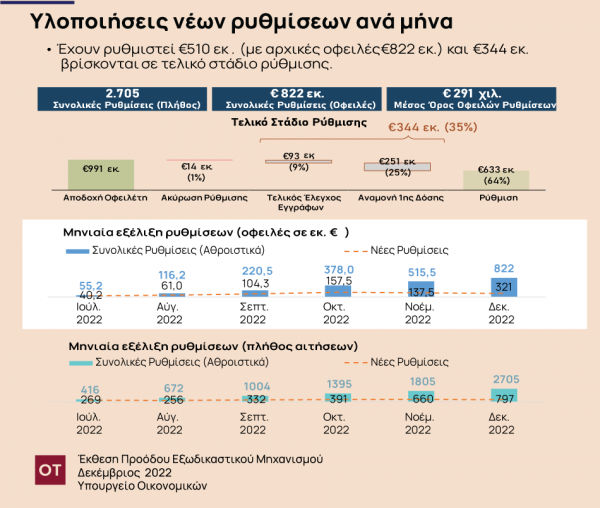

Εχουν ρυθμιστεί δάνεια 510 εκατ. ευρώ (με αρχικές οφειλές 822 εκατ. ευρώ), ενώ δάνεια 344 εκατ. ευρώ βρίσκονται σε τελικό στάδιο ρύθμισης.

Το ποσοστό εγκρισιμότητας βάσει των συνολικών οφειλών για τους χρηματοδοτικούς φορείς (servicers και τράπεζες) αυξήθηκε στο 69% έναντι 65% τον προηγούμενο μήνα, με την αποδοχή των ρυθμίσεων να φτάνει το 74% στις πολυμερείς έναντι 58% τον Νοέμβριο και το 67% στις διμερείς (Εφορία – ΕΦΚΑ) από 69%.

Ποιους αφορά

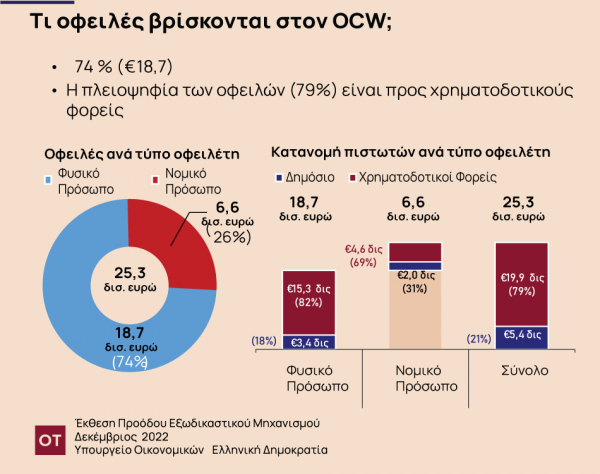

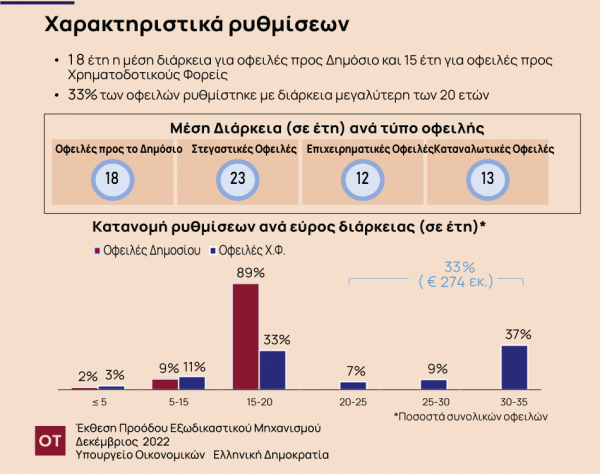

Επίσης, το 74% των οφειλών, ύψους 18,7 δισ. ευρώ, αφορούν φυσικά πρόσωπα, με το 79% των οφειλών να είναι προς χρηματοδοτικούς φορείς (τράπεζες και servicers), ενώ η μέση διάρκεια για οφειλές προς το Δημόσιο είναι τα 18 έτη και προς χρηματοδοτικούς φορείς τα 15 έτη.

Το 33% των οφειλών ρυθμίστηκε με διάρκεια μεγαλύτερη των 20 ετών.

Η μέση διάρκεια για τις στεγαστικές οφειλές είναι τα 23 έτη και για τις επιχειρηματικές τα 12 έτη, ενώ το μέσο ποσοστό διαγραφής για οφειλές προς το Δημόσιο διαμορφώνεται στο 20,4% και προς τους χρηματοδοτικούς φορείς στο 30,8%.

Τέλος, το 39% (320 εκατ. ευρώ) των ρυθμίσεων έχουν λάβει ποσοστό διαγραφής μεγαλύτερο του 30%.

Στις στεγαστικές οφείλεις το ποσοστό διαγραφής διαμορφώνεται στο 21,9%, στις επιχειρηματικές στο 39,1% και στις καταναλωτικές στο 31,7%.

Οι επόμενες κινήσεις

Οι τράπεζες έχουν ήδη εξετάσει με την Ειδική Γραμματεία Διαχείρισης Ιδιωτικού Χρέους (ΕΓΔΙΧ) τη μείωση του επιτοκίου ρύθμισης οφειλών στο πλαίσιο του μηχανισμού εξωδικαστικής ρύθμισης χρεών. \Παράλληλα, εξετάζονται επιπλέον βελτιωτικές προτάσεις που αναμένεται να οριστικοποιηθούν στις αρχές του επομένου έτους με στόχο να αυξηθεί σημαντικά το ποσοστό εγκρισιμότητας για τους δανειολήπτες που υποβάλλουν αίτημα, συμπεριλαμβανομένων και των ενήμερων που έχουν υποστεί μείωση των εισοδημάτων τους.

Ποιοι δανειολήπτες θεωρούνται ευάλωτοι: 1. Ετήσιο εισόδημα μέχρι 7.000 ευρώ, προσαυξανόμενο κατά 3.500 ευρώ, ανά μέλος της οικογένειας, με όριο και μέγιστο ετήσιο εισόδημα 21.000 ευρώ. 2. Μέγιστη αξία κύριας (πρώτης) κατοικίας 180.000 ευρώ. 3. Συνολικές καταθέσεις έως 7.000 ευρώ, προσαυξανόμενες κατά 3.500 ευρώ για κάθε μέλος της οικογένειας με όριο συνολικών καταθέσεων το ποσό 21.000 ευρώ.

ΠΗΓΗ in.gr