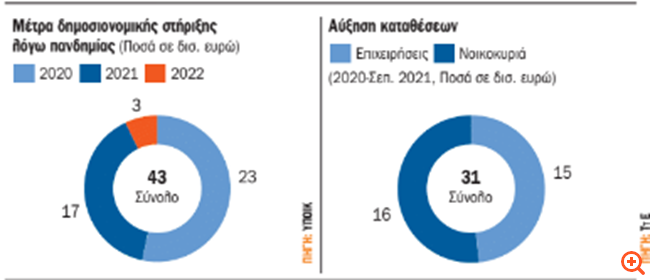

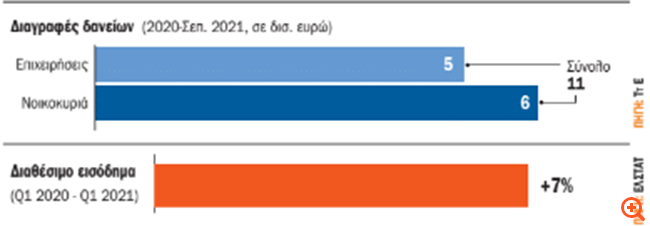

Από τις αρχές του 2020 μέχρι σήμερα, δηλαδή από τη στιγμή που έδειξε τα απειλητικά δόντια της η πανδημία με τα συνεπακόλουθα lockdown και την κατακόρυφη πτώση της οικονομικής δραστηριότητας, κυβερνήσεις και νομισματικές αρχές αποφάσισαν να μην είναι καθόλου φειδωλές στα πακέτα στήριξης. Στην Ελλάδα οι τράπεζες δέχτηκαν έκτακτη ρευστότητα από την ΕΚΤ άνω των 38 δισ. ευρώ, τα δημοσιονομικά μέτρα στήριξης έφτασαν τα 40 δισ. ευρώ, ενώ τράπεζες και εταιρείες διαχείρισης προχώρησαν σε αναστολές δόσεων, σε διαγραφές δανείων και σε ρυθμίσεις συνολικού ύψους περίπου 50 δισ. ευρώ.

Αυτός είναι ένας πολύ συνοπτικός απολογισμός της στήριξης που δέχτηκαν νοικοκυριά και επιχειρήσεις από την αρχή της πανδημίας μέχρι σήμερα. Μέρος των μέτρων στήριξης εξακολουθεί να ισχύει, όπως οι επιδοτήσεις δανείων, αλλά και επέκταση άλλων, όπως το “κούρεμα” των επιστρεπτέων και άλλα μέτρα άνω των 9 δισ. μέχρι το 2023, ανεβάζοντας το συνολικό μέγεθος της δημοσιονομικής στήριξης στα 42,7 δισ. ευρώ, όπως ανέφερε πρόσφατα στη Βουλή ο υπ. Οικονομικών, κ. Χρήστος Σταϊκούρας, αναθεωρώντας προς τα άνω το προηγούμενο ποσό που είχε ανακοινωθεί τον περασμένο Ιούλιο (41 δισ.).

Αύξηση οφειλών

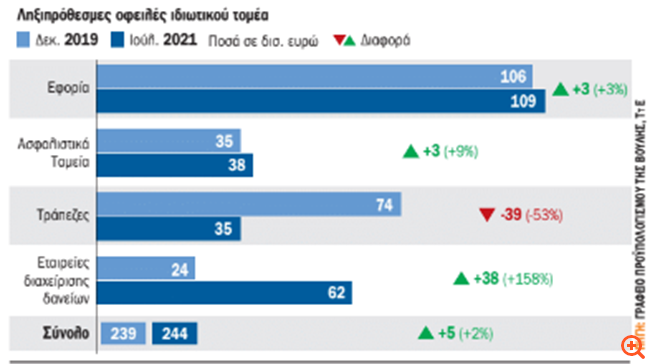

Όλα αυτά τα μέτρα, αλλά και η απότομη και αναγκαστική μείωση της καταναλωτικής δαπάνης και των επενδύσεων, δεν μπόρεσαν να αλλάξουν την αυξητική πορεία των ληξιπρόθεσμων οφειλών του ιδιωτικού τομέα προς το Δημόσιο και τις τράπεζες. Αντίθετα, παρατηρείται άνοδος κατά 5 δισ. ευρώ, η οποία προέρχεται κυρίως προς οφειλές προς την εφορία και τα ασφαλιστικά ταμεία. Αναρωτιέται κάποιος πόσο θα είχαν αυξηθεί οι ληξιπρόθεσμες οφειλές κατά τη διάρκεια της πανδημικής κρίσης εάν δεν υπήρχε όλη αυτή η στήριξη και ποιες θα ήταν οι συνέπειες στην οικονομία, την κοινωνία και την επόμενη ημέρα, δηλαδή κατά την επανεκκίνηση.

Σε ό,τι αφορά τα κόκκινα δάνεια, οι τιτλοποιήσεις που πραγματοποιήθηκαν από τα τέλη του 2019 μέχρι σήμερα, κυρίως μέσω του προγράμματος “Ηρακλής”, μετέφεραν μη εξυπηρετούμενα δάνεια από τους ισολογισμούς των τραπεζών στις εταιρείες διαχείρισης. Ο απολογισμός δείχνει ότι μειώθηκαν τα κόκκινα δάνεια από τις τράπεζες κατά 39 δισ. και αυξήθηκαν τα υπό διαχείριση κόκκινα δάνεια στα funds κατά 38 δισ. Έτσι, παρά τις ρυθμίσεις και τις διαγραφές, η μείωση των μη εξυπηρετούμενων δανείων για νοικοκυριά και επιχειρήσεις είναι 1 δισ. ευρώ. Αυτή, ίσως, είναι η μοναδική συνιστώσα του ληξιπρόθεσμου ιδιωτικού χρέους που έχει παρουσιάσει μείωση κατά την πανδημία.

Ανάπτυξη

Η αύξηση του ιδιωτικού χρέους (εξυπηρετούμενου και μη) θα μπορούσε να έχει προέλθει και από βιώσιμο δανεισμό για επενδύσεις που φέρνουν ανάπτυξη. Ωστόσο αυτό μέχρι τώρα δεν ισχύει, καθώς η καθαρή πιστωτική επέκταση είναι αρνητική. Συνεπώς, θα πρέπει να κοιτάξουμε την πλευρά των καταθέσεων, της κατανάλωσης και της επένδυσης με ίδια συμμετοχή. Εδώ θα παρατηρήσουμε άνοδο της συνολικής αποταμίευσης των νοικοκυριών και των επιχειρήσεων και επενδύσεις, οι οποίες έγιναν εμφανείς στην αγορά ακινήτων και οι οποίες υπολογίζονται σε άνω του 1,5 δισ. ευρώ. Σε ό,τι αφορά την κατανάλωση, αυτή έχει αυξηθεί, αλλά δεν έχει φτάσει ακόμη στα προ κρίσης επίπεδα.

Καταθέσεις

Όμως τι γίνεται με τις ληξιπρόθεσμες οφειλές του ιδιωτικού τομέα και γιατί αυτές δεν μειώνονται με άνοδο των καταθέσεων κατά 31 δισ. ευρώ; Η απάντηση, προφανώς, δεν είναι εύκολη, καθώς σε αυτήν θα πρέπει να ληφθούν υπόψη η αβεβαιότητα, η δημιουργία “μαξιλαριού” για την επανεκκίνηση και την αποφυγή λουκέτων σε επιχειρήσεις και νοικοκυριά με το άνοιγμα της οικονομίας, αλλά και κοινωνικοί κραδασμοί που μπορούν να προκληθούν από ανεργία και ανασφάλεια.

Οι κίνδυνοι

Εξάλλου, το άνοιγμα της οικονομίας βρήκε διεθνώς τις οικονομίες αντιμέτωπες με το φάσμα του πληθωρισμού και των υψηλών τιμών ενέργειας, ενώ τα επιδημιολογικά στοιχεία το τελευταίο διάστημα απέχουν από το αισιόδοξο σενάριο. Επιπλέον, στη δύσκολη αυτή απάντηση θα πρέπει να ληφθούν υπόψη οι λεγόμενοι στατιστικοί μέσοι όροι, που μπορεί να δίνουν τη μεγάλη εικόνα, αλλά δεν εξηγούν την κάθε περίπτωση ξεχωριστά.

Έτσι, η αύξηση των καταθέσεων κατά 31 δισ. ευρώ, που έφερε ενίσχυση του διαθέσιμου εισοδήματος το β’ τρίμηνο του 2021, σε ετήσια βάση, κατά 7%, συνοδεύεται με μικρή άνοδο της κατανάλωσης, αλλά όχι στα προ COVID επίπεδα, με ενίσχυση της επενδυτικής δαπάνης, η οποία εκτιμάται σε υψηλότερα επίπεδα στη συνέχεια, με περιορισμό των λουκέτων και της ανεργίας. Παράλληλα, όμως, συνοδεύεται με αύξηση των συνολικών ληξιπρόθεσμων οφειλών κατά 5 δισ. ευρώ, δηλαδή στα 244 δισ. ευρώ (έναντι 239 δισ. πριν από την πανδημία), ξεπερνώντας το 145% του ΑΕΠ. Εάν, μάλιστα, ληφθούν υπόψη όλες οι υποχρεώσεις του ιδιωτικού τομέα, δηλαδή και τα εξυπηρετούμενα τραπεζικά δάνεια και άλλες ενήμερες οφειλές, τότε, σύμφωνα με την Τράπεζα της Ελλάδος, το ιδιωτικό χρέος φτάνει στα 345 δισ. ευρώ, δηλαδή στο 185% του ΑΕΠ.

Κατά κεφαλήν ιδιωτικά χρέη

Πρόκειται για ένα τεράστιο ποσό για τα μεγέθη της ελληνικής οικονομίας, καθώς αντιστοιχεί σχεδόν στο 85% του κατά κεφαλήν διαθέσιμου εισοδήματος. Δηλαδή, από τα 11.662 ευρώ που εκτιμά η ΕΚΤ το κατά κεφαλήν διαθέσιμο εισόδημα του Έλληνα, τα 9.900 ευρώ είναι οφειλές. Μάλιστα, η ΕΚΤ υπολογίζει ότι από αυτά τα 11.662, περίπου τα 680 ευρώ προήλθαν από άνοδο των καταθέσεων μέσα στην πανδημία και από αποπληρωμές δανείων (κυρίως από τα νοικοκυριά), καθώς η πιστωτική επέκταση είναι αρνητική.

Υπάρχουν, ωστόσο, κι άλλες αναγνώσεις. Από το συνολικό ληξιπρόθεσμο χρέος προς την εφορία, τα περίπου 25 δισ. θεωρούνται ανεπίδεκτα είσπραξης, οπότε το σύνολο της οφειλής μειώνεται. Στις απαιτήσεις ή στη στήριξη εγγράφονται και οι επιστρεπτέες προκαταβολές, οι οποίες είναι δανεισμός, αλλά, από ό,τι φαίνεται, δεν επιστρέφεται ολόκληρος.

Απειλή για νέα κόκκινα δάνεια

Όποια κι αν είναι η ανάλυση των στοιχείων, υπάρχουν κάποια δεδομένα με τα οποία φαίνεται ότι συμφωνούν οι περισσότεροι οικονομολόγοι, τουλάχιστον εκείνοι που εποπτεύουν το τραπεζικό και χρηματοοικονομικό σύστημα. Εδώ και μήνες, με τα πρώτα ενθαρρυντικά στοιχεία ανάπτυξης, κατανάλωσης, μείωσης της ανεργίας και των κόκκινων δανείων, αλλά και των λουκέτων, η Φρανκφούρτη δεν έχει σταματήσει να προειδοποιεί ότι η κρίση δεν έχει τελειώσει και, κυρίως, δεν έχει αποτυπωθεί. Οι προειδοποιήσεις από την ΕΚΤ, τον SSM, αλλά και από την Τράπεζα της Ελλάδος, είναι συνεχείς και είχαν ξεκινήσει πριν εμφανιστεί ο πληθωρισμός και η έξαρση του τετάρτου κύματος της πανδημίας.

Το υψηλό ιδιωτικό χρέος, το οποίο ενδεχομένως να προέρχεται από δανεισμό για παραγωγικές επενδύσεις, ίσως να σημαίνει ανάπτυξη. Σε μια περίοδο συρρίκνωσης της πιστωτικής επέκτασης και σε μια οικονομία η οποία βλέπει να αυξάνεται το διαθέσιμο εισόδημα, να πέφτει η ανεργία και να περιορίζονται τα λουκέτα εν μέσω κρίσης, η αύξηση του ιδιωτικού χρέους μπορεί να μετατραπεί σε σοβαρή απειλή και βραδυφλεγή βόμβα. Αυτό είναι ένα από τα βασικά επιχειρήματα που χρησιμοποιεί η ΕΚΤ και ο SSM όταν προειδοποιούν τις τράπεζες να λάβουν υψηλότερες προβλέψεις για κινδύνους, καθώς η κρίση ακόμη δεν έχει αποτυπωθεί.

Σύμφωνα με τη διεθνή βιβλιογραφία, την οποία επικαλούνται μελέτες της ΕΚΤ, αλλά και ανάλυση ιστορικών στοιχείων, το υψηλό ιδιωτικό χρέος κάνει πιο ευάλωτη μια οικονομία σε εξωτερικές κρίσεις. Το παράδειγμα της δημοσιονομικής κρίσης που χτύπησε την Ελλάδα προερχόμενη από τραπεζική στο εξωτερικό εξαπλώθηκε σε όλη την πραγματική οικονομία και στο χρηματοπιστωτικό σύστημα. Χτύπησε τον ιδιωτικό τομέα, αύξησε την ανεργία, μείωσε τα εισοδήματα και εκτινάχθηκαν τα κόκκινα δάνεια.

Σήμερα ένα νέο κύμα της πανδημίας βρίσκεται σε εξέλιξη, ενώ η εκτίναξη των τιμών ενέργειας και ο πληθωρισμός απειλούν άμεσα τα νοικοκυριά και τις επιχειρήσεις, που ήδη χρωστούν περισσότερα από ένα ΑΕΠ. Παρά τις θετικές προοπτικές της ελληνικής οικονομίας και την παροδικότητα του πληθωρισμού, την οποία επισημαίνει και η ΕΚΤ, οι ίδιοι οικονομολόγοι δεν κρύβουν την ανησυχία τους για την πιθανότητα στασιμοπληθωρισμού. Δηλαδή να εγκλωβιστεί μεγάλη ρευστότητα ανάμεσα σε υψηλότερα επιτόκια από τους ρυθμούς ανάπτυξης.