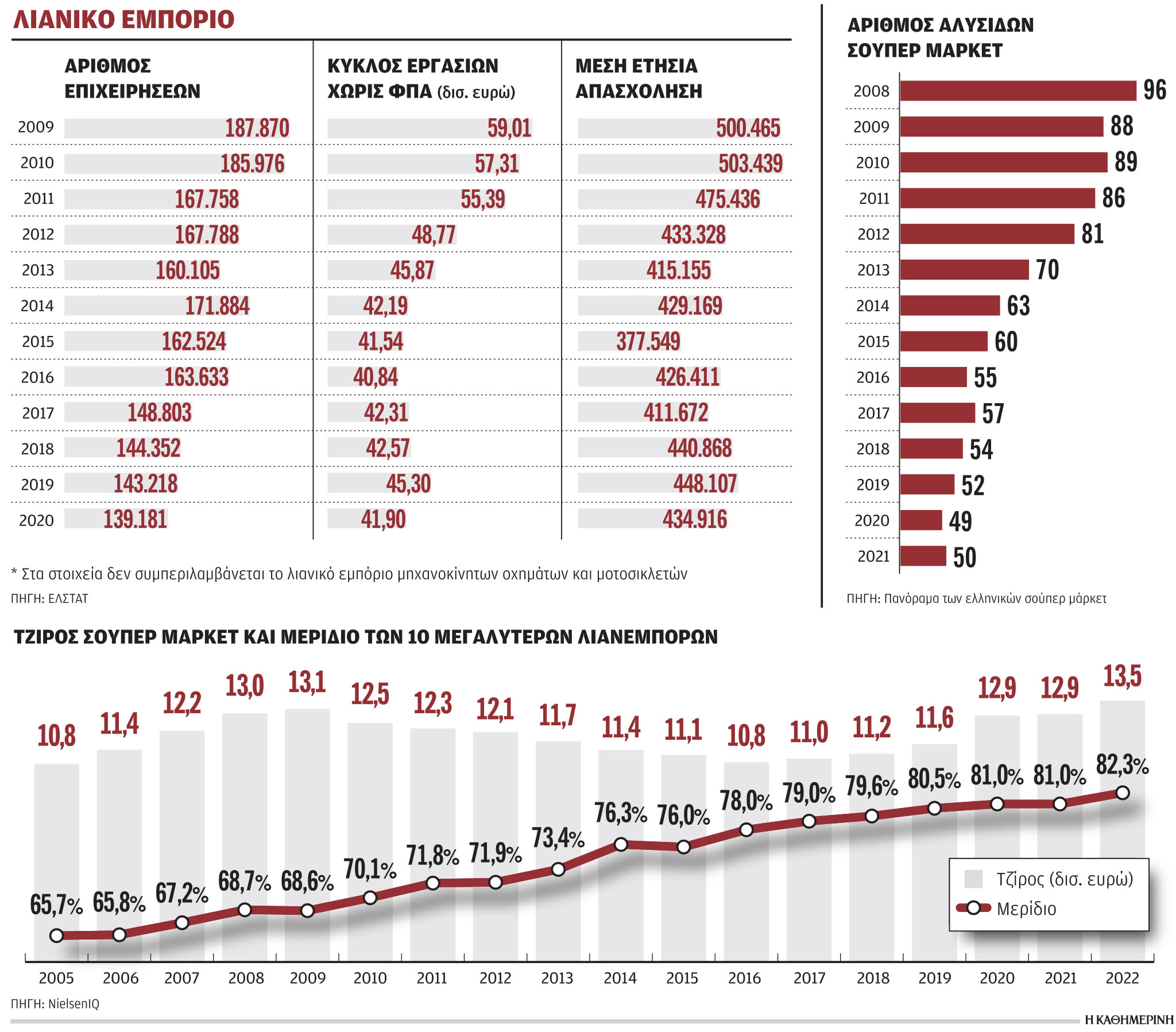

Λιγότερη κατά 65.549 άτομα, όσο περίπου ο πληθυσμός μιας πόλης όπως η Λαμία, ήταν η μέση ετήσια απασχόληση στο λιανικό εμπόριο το 2020 σε σύγκριση με το 2009, λίγο πριν δηλαδή από την εκδήλωση της οικονομικής κρίσης. Και αυτή είναι μόνο μια πτυχή του αποτυπώματος που άφησε η οικονομική κρίση και στη συνέχεια η πανδημική κρίση στον μεγαλύτερο εργοδότη της χώρας, το λιανικό εμπόριο, αποτύπωμα έντονο με ποσοτικά, αλλά και με πολλά ποιοτικά χαρακτηριστικά. Στην πραγματικότητα η οικονομική κρίση προκάλεσε τεκτονικές αλλαγές στο λιανεμπόριο, αλλαγές που ήρθε να συμπληρώσει το ξέσπασμα της πανδημίας του κορωνοϊού. Η απασχόληση μειώθηκε, αλλά και άλλαξε χαρακτηριστικά, τα λουκέτα ξεπέρασαν στην πραγματικότητα τις 50.000, ενώ σωρευτικά χάθηκαν καθαρά έσοδα από τον κλάδο –χωρίς να συνυπολογίζεται ο ΦΠΑ– πάνω από 17 δισ. ευρώ, ποσό που ισοδυναμεί με το 8,17% του ΑΕΠ.

Πέρα από τις χιλιάδες πολύ μικρές επιχειρήσεις που δεν άντεξαν στη διάρκεια της οικονομικής κρίσης, ολόκληρες αλυσίδες λιανικής εξαφανίστηκαν από τον επιχειρηματικό «χάρτη» της χώρας. Στο καλό σενάριο –όπως αυτό της «Μαρινόπουλος» και της «Βερόπουλος»– τα καταστήματα άλλαξαν επωνυμία και οι θέσεις εργασίας διατηρήθηκαν. Σε πολλές άλλες περιπτώσεις, όμως, οι επιχειρήσεις έκλεισαν οδηγώντας στην ανεργία εκατοντάδες εργαζομένους, όπως για παράδειγμα όσους απασχολούνταν στην αλυσίδα ηλεκτρικών ειδών «Ηλεκτρονική Αθηνών», στις αλυσίδες ένδυσης Glou και Fokas, στη Neoset, στη Sprider Stores και σε πολλές άλλες.

Το γεγονός ότι ως ποσοστό επί του συνόλου οι πολύ μικρές επιχειρήσεις του λιανεμπορίου, σε όσες δηλαδή απασχολείται ένα άτομο και σε όσες απασχολούνται 2-9 άτομα, παρέμειναν στα ίδια επίπεδα το 2020 σε σύγκριση με το 2009 δεν αποκαλύπτει όλη την αλήθεια. Κατ’ αρχάς, πολλές χιλιάδες ατομικές επιχειρήσεις έκλεισαν στα χρόνια της οικονομικής κρίσης και πολλές άνοιξαν στη θέση τους. Ακόμη και το 2019, όταν πλέον η ελληνική οικονομία είχε βγει από το καθεστώς των μνημονίων και αποτέλεσε μια χρονιά με σημαντική αύξηση της νέας επιχειρηματικότητας, το βασικό κίνητρο για την έναρξη μιας επιχείρησης παρέμενε η δημιουργία μεγαλύτερου εισοδήματος και ο βιοπορισμός. Συγκεκριμένα, το 51,6% είχε απαντήσει τότε ότι βασικό κίνητρο είναι ο βιοπορισμός, καθώς οι δουλειές ήταν λίγες, με το κίνητρο της δημιουργίας μεγαλύτερου εισοδήματος να έρχεται δεύτερο με ποσοστό 48,2%.

Ακριβώς και για τον παραπάνω λόγο οι αριθμοί σε ό,τι αφορά ειδικά τις μικρές επιχειρήσεις του λιανεμπορίου δεν λένε πάντα την αλήθεια. Ή μάλλον αποκαλύπτουν τη μισή αλήθεια. Σύμφωνα με τα στοιχεία της ΕΛΣΤΑΤ, το 2009 σε σύνολο 187.870 λιανεμπορικών επιχειρήσεων, αυτές που απασχολούσαν έως 9 άτομα ήταν 183.773, δηλαδή περίπου το 97,8% και το 2020 σε σύνολο 139.181, αυτές που απασχολούσαν έως 9 άτομα ήταν 135.519, δηλαδή το 97,36%. Παρέμειναν δηλαδή οι μικρές επιχειρήσεις στα ίδια ποσοστά σε ό,τι αφορά τη συμμετοχή τους στο σύνολο των λιανεμπορικών επιχειρήσεων, κάτι που συνδέεται τόσο με την ανάγκη για βιοπορισμό, όπως προαναφέρθηκε, όσο και με τη δομή της ελληνικής οικονομίας.

H κρίση έγινε ευκαιρία για τα σούπερ μάρκετ

Πορεία αντιστρόφως ανάλογη ακολούθησαν ο τζίρος των σούπερ μάρκετ και η συγκέντρωση στον κλάδο τη δεκαετία της κρίσης. Οσο ο τζίρος μειωνόταν, επηρεαζόμενος από την πτώση της ζήτησης που έπληξε ακόμη και τον κλάδο των σούπερ μάρκετ, κλάδος όπου οι δαπάνες έχουν έντονα ανελαστικό χαρακτήρα, τόσο αυξανόταν το μερίδιο αγοράς το οποίο συγκέντρωναν οι δέκα μεγαλύτεροι λιανέμποροι.

Ετσι, ενώ το 2009 ο τζίρος των σούπερ μάρκετ είχε φτάσει στα 13,14 δισ. ευρώ και το μερίδιο αγοράς των 10 μεγαλύτερων επιχειρήσεων του κλάδου είχε διαμορφωθεί στο 68,6% (στοιχεία της NielsenIQ), το 2016, χρονιά κατά την οποία ο τζίρος είχε υποχωρήσει στα 10,81 δισ. ευρώ, το μερίδιο αγοράς των 10 μεγαλύτερων λιανεμπόρων είχε αυξηθεί κατά περίπου δέκα ποσοστιαίες μονάδες, στο 78%. Με τον τζίρο το 2022 να επιστρέφει στα προ οικονομικής κρίσης επίπεδα –λόγω βεβαίως και του πληθωρισμού– στα 13,50 δισ. ευρώ, το μερίδιο αγοράς των 10 μεγαλύτερων λιανεμπόρων διαμορφώθηκε στο υψηλότερο σημείο μέχρι τώρα, στο 82,3%.

Η οικονομική κρίση προκάλεσε και σε άλλες περιπτώσεις επιτάχυνε εξελίξεις που έτσι κι αλλιώς ήταν αναπόφευκτες στον κλάδο των σούπερ μάρκετ. Στη διάρκεια της περιόδου αυτής, δύο μεγάλες αλυσίδες σούπερ μάρκετ πτώχευσαν (Μαρινόπουλος και Ατλάντικ), μία άλλη πέρασε στον έλεγχο άλλης για να μην οδηγηθεί στο «λουκέτο» (Βερόπουλος), ενώ δύο πολυεθνικές αλυσίδες αποχώρησαν από την ελληνική αγορά (Carrefour και Aldi). Την ίδια ώρα, πολλές μικρές αλυσίδες άλλαξαν χέρια, περνώντας στον έλεγχο μεγαλύτερων, τάση που συνεχίζεται ανελλιπώς και σήμερα, επιφέροντας εκτεταμένη συγκέντρωση στην κατηγορία των σούπερ μάρκετ.

Τα στοιχεία είναι αποκαλυπτικά: Σύμφωνα με την ειδική έκδοση «Πανόραμα των ελληνικών σούπερ μάρκετ» (εκδόσεις Boussias) ενώ το 2008 δραστηριοποιούνταν στην ελληνική αγορά 96 αλυσίδες σούπερ μάρκετ, το 2021 είχαν μείνει σχεδόν οι μισές (50). Μετά τις εξαγορές που έγιναν μέσα στο 2022, υπολογίζεται ότι ο αριθμός των αλυσίδων υποχώρησε ακόμη περισσότερο –κατά περίπου πέντε– ενώ σημειώνεται ότι και το 2023 έχουν ήδη ανακοινωθεί εξαγορές δύο τοπικών αλυσίδων (της αλυσίδας Katerina’s Market από την ΑΝΕΔΗΚ Κρητικός και της AS Αγορά από τη «Σκλαβενίτης») και αναμένεται συνέχεια.

Η πανδημική κρίση μπορεί να είχε ως συνέπεια τα σούπερ μάρκετ, σε αντίθεση με τους υπόλοιπους υποκλάδους του λιανεμπορίου, να σημειώσουν συνολικά μεγάλους τζίρους, χωρίς ωστόσο τα οφέλη να είναι ίδια για όλους, με συνέπεια να υπάρχουν πάλι «νικητές» και «ηττημένοι» παρά τη γενικευμένη αντίληψη πως όλοι κέρδισαν. Οι αλυσίδες που είχαν τα περισσότερα υπερμάρκετ, όπως η «Σκλαβενίτης», και επομένως μπορούσαν να εξυπηρετήσουν περισσότερο κόσμο όταν υπήρχαν οι περιορισμοί με βάση τα τετραγωνικά μέτρα κάθε καταστήματος ωφελήθηκαν. Οι αλυσίδες που είχαν επίσης γρήγορα αντανακλαστικά σε ό,τι αφορά τη λειτουργία των ηλεκτρονικών καταστημάτων επίσης ωφελήθηκαν, όπως επίσης και οι αλυσίδες εκείνες που ανταποκρίθηκαν στην έγκαιρη παράδοση παραγγελιών στο σπίτι.

Τα δύο πρώτα χρόνια της πανδημίας –η οποία μάλιστα από προχθές δεν θεωρείται πια πανδημία– τα προβλήματα των μικρότερων αλυσίδων μπορεί να καλύφθηκαν κάτω από το γεγονός ότι οι δαπάνες των νοικοκυριών κατευθύνονταν πολύ περισσότερο από τις προηγούμενες χρονιές στις αγορές τροφίμων και γενικότερα ειδών παντοπωλείου. Ωστόσο, η έξοδος των καταναλωτών από το σπίτι και στη συνέχεια η πληθωριστική κρίση, που είχε ως συνέπεια οι μεγάλες κυρίως αλυσίδες να είναι πιο ανταγωνιστικές, λόγω των προσφορών και της μεγάλης ποικιλίας προϊόντων ιδιωτικής ετικέτας, ανέδειξαν τα ανταγωνιστικά μειονεκτήματα των μικρών και μικρομεσαίων αλυσίδων.

Η ανάγκη από την άλλη των μεγάλων να αποκτήσουν παρουσία σε πολλές περιοχές, τουριστικές και μη, και να αυξήσουν το μερίδιο αγοράς βρίσκεται πίσω από τη διαρκή συγκέντρωση που συντελείται στην κατηγορία των σούπερ μάρκετ.

H εκτόξευση του ηλεκτρονικού εμπορίου

Tο 2015, χρονιά επιβολής των capital controls, o τζίρος που έκαναν οι επιχειρήσεις από ηλεκτρονικές πωλήσεις, βάσει των στοιχείων της Ελληνικής Στατιστικής Αρχής (ΕΛΣΤΑΤ), ανερχόταν σε 1,80 δισ. ευρώ και θεωρείτο μάλιστα ότι είχε αυξηθεί σε σύγκριση με τα προηγούμενα χρόνια ακριβώς λόγω της μη ύπαρξης περιορισμών στις ηλεκτρονικές συναλλαγές. Τα επόμενα χρόνια μπορεί το ηλεκτρονικό εμπόριο να κατέγραφε άνοδο, κανείς όμως δεν φανταζόταν ότι ο τζίρος των επιχειρήσεων από τις ηλεκτρονικές πωλήσεις θα δεκαπλασιαζόταν μέσα σε μόλις μία επταετία. Κανείς, βεβαίως, δεν φανταζόταν ότι το 2020 θα βρισκόμασταν αντιμέτωποι με μια πανδημία και ότι επί μήνες τα φυσικά λιανεμπορικά καταστήματα θα έμεναν κλειστά. Σύμφωνα, λοιπόν, με τα στοιχεία της ΕΛΣΤΑΤ, ο τζίρος των επιχειρήσεων που προήλθε από το ηλεκτρονικό κανάλι (είτε μέσω ιστοσελίδας είτε μέσω εφαρμογής) ανήλθε σε 20,46 δισ. ευρώ. Μάλιστα, αν και το 2022 τα φυσικά καταστήματα λειτούργησαν χωρίς περιορισμούς, η αύξηση του τζίρου από τις ηλεκτρονικές πωλήσεις ήταν της τάξης του 54,5% σε σύγκριση με το 2021. Αν μη τι άλλο το ηλεκτρονικό εμπόριο αποτελεί νέα κανονικότητα για το λιανεμπόριο, καθώς η εκτόξευση του τζίρου στα ύψη φαίνεται ότι δεν είναι συγκυριακό φαινόμενο και πλέον αυτός ο τρόπος αγορών έχει διεισδύσει ακόμη και στον κλάδο των σούπερ μάρκετ, με τους καταναλωτές να εμπιστεύονται τα ηλεκτρονικά καταστήματα ακόμη και για την αγορά νωπών τροφίμων (φρούτα, λαχανικά, ψάρια και κρέατα).

Με την επαναλειτουργία των φυσικών καταστημάτων αλλά και τη ραγδαία εξέλιξη των νέων τεχνολογιών, αυτό που επιχειρείται στο λιανεμπόριο είναι το λεγόμενο «phygital» (από τον συνδυασμό του physical=φυσικό και του digital=ψηφιακό), η χρήση στην πραγματικότητα των νέων τεχνολογιών για την παροχή υπηρεσιών στον φυσικό κόσμο, μέσα από την αξιοποίηση των δεδομένων, της τεχνητής νοημοσύνης κ.ά.

Εκτός συνόρων, μάλιστα, αυτές οι τεχνολογίες εφαρμόζονται ακόμη και στον πιο παραδοσιακό κλάδο λιανεμπορίου, όπως είναι αυτός των σούπερ μάρκετ, και μπορεί να αφορούν από λύσεις όπως οι ψηφιακές ταμπέλες που μέσω ενός απλού «σκαναρίσματος» με το κινητό του ο καταναλωτής μπορεί να λαμβάνει επιπλέον πληροφορίες για ένα προϊόν και ταυτόχρονα να πληρώνει χωρίς να περνάει από το ταμείο, με αυτόματη χρέωση της πιστωτικής ή χρεωστικής κάρτας του, έως ψηφιακούς οδηγούς αγορών και αυτόνομη παράδοση παραγγελιών, για παράδειγμα μέσω drones.

Πηγή: moneyreview.gr