Πολιτική αντιπαράθεση για τους πλειστηριασμούς πυροδότησε η πρόσφατη απόφαση του Αρείου Πάγου αναφορικά με το πεδίο δραστηριοποίησης των εξειδικευμένων εταιρειών διαχείρισης χρέους στην Ελλάδα. Παρότι εδώ και χρόνια έχει αρθεί κάθε οριζόντιο μέτρο προστασίας της πρώτης κατοικίας, η γνωμοδότηση του Ανώτατου Δικαστηρίου για ένα άσχετο και σε κάθε περίπτωση δικονομικό ζήτημα άνοιξε εκ νέου τη σχετική συζήτηση.

Λίγες ώρες μετά τη διαρροή της στον Τύπο, η αξιωματική αντιπολίτευση έσπευσε να προειδοποιήσει για τον κίνδυνο 700.000 δανειοληπτών να χάσουν την περιουσία τους. «Εσείς καταργήσατε όλες τις προστατευτικές δικλίδες για τα σπίτια» ήταν η απάντηση του Μεγάρου Μαξίμου, για ένα θέμα που δεν τέθηκε καν στην κρίση των δικαστών. Η κυβέρνηση δε είχε προηγουμένως αποφύγει να διευθετήσει με νομοθετική της πρωτοβουλία την πραγματική εκκρεμότητα πετώντας το μπαλάκι των αποφάσεων στη Δικαιοσύνη.

Ποιο είναι το διακύβευμα της υπόθεσης

Οπως εξηγούν νομικές πηγές, το διακύβευμα της υπόθεσης δεν αφορά τη διενέργεια πλειστηριασμών. Σχετίζεται με το αν μπορούν οι servicers να τρέχουν την όλη διαδικασία ή αν αυτό θα πρέπει να γίνεται απευθείας από δικηγόρους των funds. Επίσης, δεν έχει να κάνει με το σύνολο των δανείων που έχουν τεθεί εκτός τραπεζικών ισολογισμών, ύψους 87 δισ. ευρώ, παρά μόνο με χαρτοφυλάκια που τιτλοποιήθηκαν (50 δισ. ευρώ περίπου). Στα μη εξυπηρετούμενα ανοίγματα που πουλήθηκαν απευθείας σε τρίτους οι πλειστηριασμοί διεξάγονται κανονικά.

Η Ολομέλεια του Αρείου Πάγου επί της ουσίας καταργεί το μοναδικό νομικό όπλο των οφειλετών για την καθυστέρηση των πράξεων εκποίησης της περιουσίας τους. Το επιχείρημα των δικηγόρων τους, που είχε γίνει δεκτό πέρυσι από τμήμα του Ανωτάτου Δικαστηρίου, είναι ότι οι τιτλοποιήσεις υλοποιήθηκαν στη βάση νομοθεσίας του 2003, ενώ η λειτουργία των servicers διέπεται από το πλαίσιο του 2015. Με τον τρόπο αυτόν μέσω ανακοπών πέτυχαν τους προηγούμενους μήνες να παγώσουν πλήθος αναγκαστικών εκτελέσεων.

Πλέον δεν έχουν αυτή τη δυνατότητα. Κατά τα άλλα, δεν αλλάζει τίποτα σε σχέση με τις δύο επιλογές των funds στις ανακτήσεις οφειλών:

Πρώτον, ρύθμιση σε απευθείας συνεννόηση με τον δανειολήπτη ή μέσω του εξωδικαστικού μηχανισμού και δεύτερον πώληση των περιουσιακών του στοιχείων.

Οπως επισημαίνουν πηγές από τον κλάδο των διαχειριστών «οι επιχειρησιακοί μας σχεδιασμοί στηρίζονται στις επιτυχημένες ρυθμίσεις και όχι στους πλειστηριασμούς, από τους οποίους σε βάθος 10ετίας εκτιμάται ότι θα προέλθει μόνο το 25% των ανακτήσεων». Απευθύνουν δε κάλεσμα στους οφειλέτες να επικοινωνήσουν με τις αρμόδιες υπηρεσίες τους για τη φιλική τακτοποίηση των χρεών τους.

Ο ρόλος της περιουσίας του δανειολήπτη

Οι διευκολύνσεις που προσφέρονται μπορεί να είναι ήπιας μορφής, όπως μείωση επιτοκίου, αύξηση διάρκειας αποπληρωμής ή παροχή μιας περιόδου χάριτος καταβολής μόνο τόκων. Από την άλλη, σε πιο δύσκολες περιπτώσεις, που δίχως κούρεμα το χρέος δεν μπορεί να καταστεί εκ νέου βιώσιμο, το είδος της αναδιάρθρωσης είναι συνάρτηση των ακόλουθων παραμέτρων:

• Εισοδηματική και οικογενειακή κατάσταση του δανειολήπτη, ώστε οι δόσεις που θα προκύψουν μετά τη ρύθμιση να μπορούν να αποπληρώνονται.

• Οι εγγυήσεις του δανείου και τα υπόλοιπα περιουσιακά στοιχεία. Σε κάθε υπόθεση συγκρίνεται η παρούσα αξία της εκτιμώμενης ανάκτησης μέσω πλειστηριασμού και των δόσεων που θα καταβάλει ο δανειολήπτης στο σενάριο μιας ρύθμισης. Αν η πρώτη είναι μεγαλύτερη, η περιουσία οδηγείται στο σφυρί. Στην αντίθετη περίπτωση προτείνεται κούρεμα, το ύψος του οποίου εξαρτάται κατά βάση από το ποσοστό κάλυψης των οφειλών από τα ενέχυρα. Ο κανόνας είναι ότι ο δανειολήπτης πρέπει να καταβάλει σε όρους παρούσας αξίας μέσω της ρύθμισης ένα ποσό που τουλάχιστον ισοδυναμεί με το εκτιμώμενο προϊόν ρευστοποίησης του ακινήτου του.

Η λύση του εξωδικαστικού συμβιβασμού

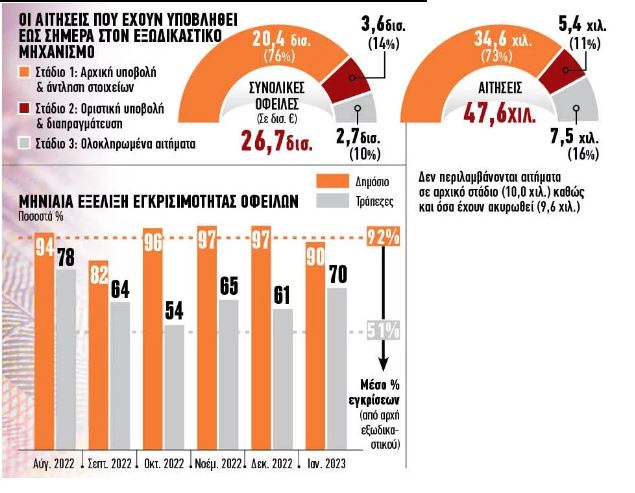

Σημειώνεται ότι εκτός από την απευθείας διαπραγμάτευση με τους διαχειριστές, ένας δανειολήπτης μπορεί να προσφύγει στον εξωδικαστικό συμβιβασμό για να πετύχει τη συνολική ρύθμιση των οφειλών του, τόσο προς τις τράπεζες όσο και προς το Δημόσιο.

Οι προσφερόμενες λύσεις είναι πανομοιότυπες με αυτές που προτείνουν οι servicers στις διμερείς συζητήσεις. Εάν όμως το νοικοκυριό έχει οφειλές σε περισσότερους του ενός πιστωτές ή και στο Δημόσιο, η λύση θεωρείται ιδανική για την τακτοποίησή τους. Κι αυτό διότι παράγονται ρυθμίσεις που αντιμετωπίζουν ολιστικά την υπόθεση. Η διαδικασία είναι η εξής:

• Ο δανειολήπτης υποβάλλει αίτηση μέσω ηλεκτρονικής πλατφόρμας, δίνοντας την απαραίτητη συναίνεση για την άρση του απορρήτου των οικονομικών του στοιχείων.

• Το σύστημα αντλεί τα απαραίτητα δεδομένα από όλες τις διαθέσιμες πηγές για τα χρέη, καθώς και την περιουσιακή / εισοδηματική του κατάσταση.

• Αποστέλλεται ηλεκτρονική ενημέρωση σε όλους τους πιστωτές και ακολούθως δημιουργείται μία αναλυτική κατάσταση με τα χρέη, την οποία ο οφειλέτης καλείται να επιβεβαιώσει.

• Στη συνέχεια μέσω αλγορίθμου δημιουργείται μία ρύθμιση αποπληρωμής, η οποία είναι συνάρτηση της αξίας της ακίνητης περιουσίας του δανειολήπτη, των εισοδημάτων του και της ηλικίας του. Στόχος είναι να βρεθεί ένα βιώσιμο χρονοδιάγραμμα εξόφλησης, χωρίς ωστόσο ο πιστωτής να βρεθεί σε χειρότερη θέση σε σχέση με την επιλογή του πλειστηριασμού.

Το επιτόκιο διαμορφώνεται σε euribor 3 μηνών πλέον περιθωρίου 3% για οφειλές χωρίς εξασφαλίσεις, ενώ για ενυπόθηκα δάνεια το spread πέφτει στο 2,50%. Η διάρκεια εξόφλησης μπορεί να φτάσει για τα τραπεζικά χρέη έως τα 35 έτη, υπό την προϋπόθεση ότι η ηλικία του δανειολήπτη δεν ξεπερνά στο τέλος της περιόδου αποπληρωμής τα 85 έτη.

– Μετά τη δημιουργία της προτεινόμενης ρύθμισης, λαμβάνουν ενημέρωση τόσο οι πιστωτές όσο και ο δανειολήπτης. Κανείς δεν είναι υποχρεωμένος να την αποδεχθεί. Ωστόσο, με βάση τις νέες διατάξεις, η απόρριψή της θα πρέπει να αιτιολογηθεί. Εάν η πρόταση γίνει δεκτή από όλους, ενεργοποιείται η ρύθμιση και αναστέλλεται κάθε μέτρο αναγκαστικής εκτέλεσης.

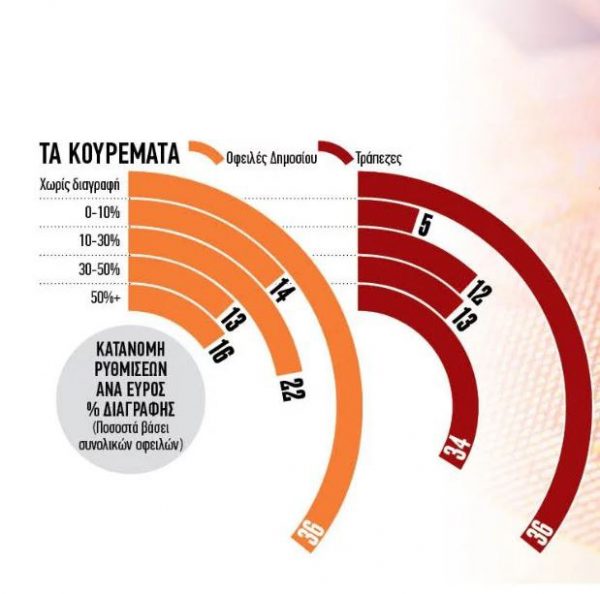

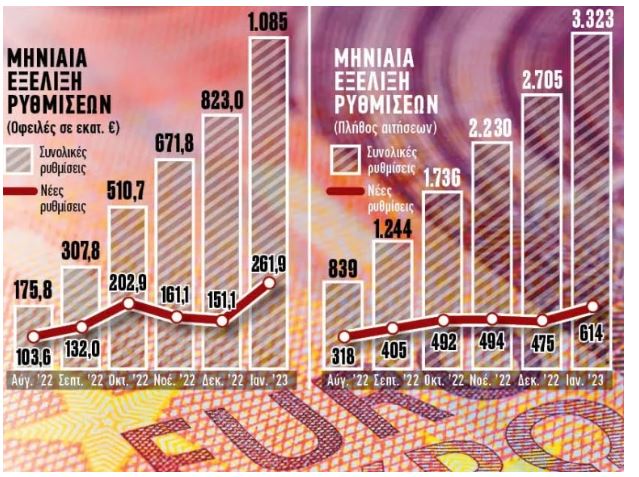

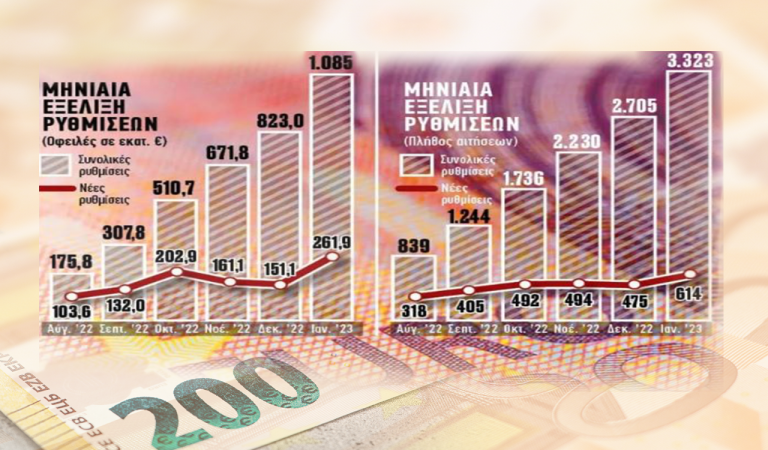

Ανάλογα με την περιουσιακή κατάσταση του δανειολήπτη, είναι δυνατόν να παραχθούν λύσεις με σημαντικό κούρεμα των οφειλών. Οπως προκύπτει από τα επίσημα στοιχεία του υπουργείου Οικονομικών, στο 34% των ρυθμίσεων που είχαν οριστικοποιηθεί ως το τέλος Ιανουαρίου, εφαρμόστηκε διαγραφή τουλάχιστον του 50% της οφειλής. Το 13% των δανειοληπτών πέτυχε κούρεμα από 30% – 50% και το 12% απαλλαγή ύψους 10% – 30%.

Σημειώνεται ότι με τις προωθούμενες αλλαγές, στον εξωδικαστικό μηχανισμό θα εντάσσονται και όσοι έχουν χρέη μόνο σε μία τράπεζα. Παράλληλα, εκείνοι που διαθέτουν τόσο ενήμερα όσο και μη εξυπηρετούμενα δάνεια θα μπορούν να εξαιρέσουν τα πρώτα από τη διαδικασία. Με τον τρόπο αυτόν θα μειωθούν οι πιθανότητες απόρριψης της προτεινόμενης ρύθμισης, δεδομένου ότι η τράπεζα στην οποία εξυπηρετείται κανονικά η οφειλή έχει συμφέρον να μην τη δεχθεί.

Η πρόνοια για τους ευάλωτους

Μοναδικός τρόπος σε αυτή τη φάση για την αναστολή μέτρων αναγκαστικής εκτέλεσης και την προστασία της πρώτης κατοικίας αποτελεί το ενδιάμεσο πρόγραμμα που αφορά αποκλειστικά ευάλωτους δανειολήπτες με ληξιπρόθεσμα χρέη. Οσοι πληρούν τα προβλεπόμενα κριτήρια, εξασφαλίσουν για 15 μήνες κρατική επιδότηση από 70 έως 210 ευρώ, ανάλογα με τη σύνθεση του νοικοκυριού, μέσω της οποίας εξοφλείται μέρος των δόσεών τους για αυτό το διάστημα.

Η δράση ενεργοποιήθηκε εν αναμονή της επιχειρούμενης ίδρυσης ενός φορέα που θα αποκτά τα σπίτια ευάλωτων νοικοκυριών, τα οποία δεν είναι σε θέση να ρυθμίσουν τα χρέη τους. Στην προκειμένη περίπτωση ο οφειλέτης απαλλάσσεται από τις οφειλές του, ωστόσο προστατεύεται μόνο το δικαίωμα της στέγασης και όχι η ιδιοκτησία. Το σπίτι θα μεταβιβάζεται στον φορέα και ο δανειολήπτης θα μπορεί να παραμείνει σε αυτό για 12 χρόνια, καταβάλλοντας ενοίκιο, το οποίο θα είναι επιδοτούμενο από το κράτος (70 – 210 ευρώ μηνιαίως). Μετά το πέρας της περιόδου μίσθωσης, το νοικοκυριό θα μπορεί να επαναγοράσει την κατοικία στην τρέχουσα εμπορική της αξία.

Λύσεις ανακούφισης με μείωση δόσεων

Για όσους έχουν εξυπηρετούμενα δάνεια, ρυθμισμένα ή μη, και δεν μπορούν να αντεπεξέλθουν πλέον στις δόσεις τους, παρέχονται ρυθμίσεις μείωσης των μηνιαίων καταβολών. Οι διευκολύνσεις αυτές είναι διαθέσιμες κατόπιν εξέτασης της οικονομικής κατάστασης του οφειλέτη.

Αν το πρόβλημα έχει μόνιμο χαρακτήρα η λύση που κατά κόρον προκρίνεται είναι η επιμήκυνση της διάρκειας εξόφλησης του δανείου, ανάλογα με την ηλικία του δανειολήπτη, η οποία δεν μπορεί να ξεπερνά στη λήξη της περιόδου αποπληρωμής τα 75 – 80 έτη. Με τον τρόπο αυτόν μειώνεται η μηνιαία δόση σε μόνιμη βάση. Σε αυτή την περίπτωση βέβαια υπάρχει κόστος για τον οφειλέτη, καθώς θα καταβάλλει περισσότερους τόκους. Αν η αύξηση της διάρκειας δεν επαρκεί για τη μείωση της δόσης σε ανεκτά επίπεδα, εξετάζεται και το κούρεμα του επιτοκίου.

Για παράδειγμα, για οφειλή 100.000 ευρώ με διάρκεια αποπληρωμής τα 15 έτη και επιτόκιο 4%, η μηνιαία δόση ανέρχεται σε 740 ευρώ. Αν η διάρκεια αυξηθεί στα 25 έτη η δόση πέφτει στα 530 ευρώ. Σε αυτό το σενάριο οι συνολικοί τόκοι αυξάνονται από τα 33.000 στα 58.000 ευρώ. Εάν επιπρόσθετα μειωθεί το επιτόκιο στο 3%, η μηνιαία δόση υποχωρεί στα 475 ευρώ περίπου και η συνολική επιβάρυνση σε τόκους στην 25ετία στις 42.000 ευρώ.

Επιδότηση σε πράσινους δανειολήπτες

Μια βραχυπρόθεσμη λύση ανακούφισης για ενήμερους δανειολήπτες αποτελεί η νέα δράση επιδότησης για διάστημα 12 μηνών του 50% της επιβάρυνσης που προκύπτει από την αύξηση των ευρωπαϊκών επιτοκίων. Δικαιούχοι της στήριξης είναι όσοι πληρούν το σύνολο των ακόλουθων κριτηρίων:

• Θεωρούνται ευάλωτοι με βάση την ισχύουσα νομοθεσία.

• Εχουν στεγαστικό ή δάνειο μικρών επιχειρήσεων με υποθήκη την α΄ κατοικία.

• Το δάνειο δεν εμφανίζει καθυστέρηση μεγαλύτερη των 90 ημερών κατά την ημερομηνία υποβολής του αιτήματος.

• Το δάνειο έχει χορηγηθεί έως τις 14 Δεκεμβρίου 2022.

Οι αιτήσεις που ξεκίνησαν την 1η Φεβρουαρίου γίνονται μέσω ειδικής ηλεκτρονικής πλατφόρμας. Το πρώτο βήμα είναι η έκδοση βεβαίωσης ευάλωτου δανειολήπτη.

Τι φέρνει η επιλογή της πτώχευσης

Εάν κάποιος είναι αποφασισμένος να ρευστοποιήσει το σύνολο της περιουσίας του, μπορεί να κάνει μια νέα αρχή μέσω του πτωχευτικού νόμου. Σε αυτή την περίπτωση απαλλάσσεται από το σύνολο των χρεών του μετά από 12 μήνες εάν χάσει την κατοικία του ή από 36 μήνες εάν δεν έχει τίποτα στο όνομά του.

Πηγή: in.gr