Οι τιμές ρεκόρ του κακάο και οι αγορές που μαστίζονται από τον πληθωρισμό και τη γεωπολιτική βοήθησαν τα hedge funds που χρησιμοποιούν συστηματικές στρατηγικές να υπεραποδώσουν σε σχέση με τα υπόλοιπα το πρώτο τρίμηνο, σύμφωνα με παράγοντες του κλάδου και επενδυτές.

Ένας συστηματικός διαχειριστής hedge fund χρησιμοποιεί κωδικοποίηση και αλγορίθμους προκειμένου να καθορίσει το αν θα βρει συναλλαγές αρκετά ισχυρές ώστε να γίνουν τάσεις της αγοράς, σε αντίθεση με τους παραδοσιακούς διαχειριστές που αποφασίζουν οι ίδιοι τις συναλλαγές.

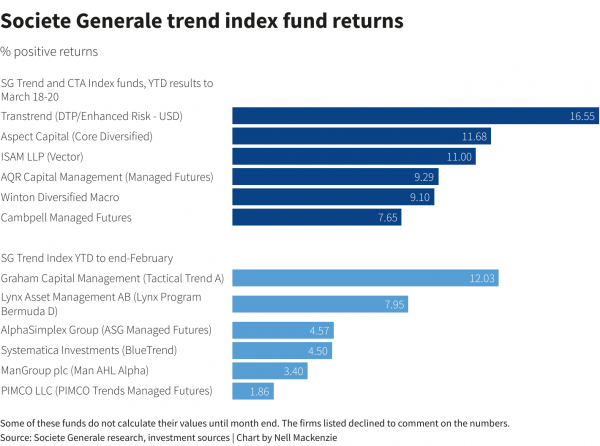

Αυτά τα αμοιβαία κεφάλαια σημείωσαν μέσο κέρδος σχεδόν 9% το πρώτο δίμηνο του 2024, έναντι κέρδους 2,6% του ευρύτερου κλάδου των hedge funds, σύμφωνα με την prime brokerage της Barclays, η οποία παρακολούθησε τις επιδόσεις 40 hedge funds «κλασικής τάσης».

Η επιτυχία τους αντανακλούσε το πόσο ασταθείς είχαν γίνει οι αγορές και το πώς οι τύχες των αγορών διαφέρουν παγκοσμίως, ανέφεραν οι πηγές.

Οι αγορές

Ο αμερικανικός S&P 500 έχει αυξηθεί πάνω από 11% μέχρι στιγμής φέτος, αλλά ο Hang Seng του Χονγκ Κονγκ έχει υποχωρήσει περίπου 2%. Ο ιαπωνικός Nikkei έχει σημειώσει άνοδο άνω του 20% και οι ευρωπαϊκές μετοχές υστερούν με κέρδη 6%, με την Κίνα να σημειώνει άνοδο περίπου 3%.

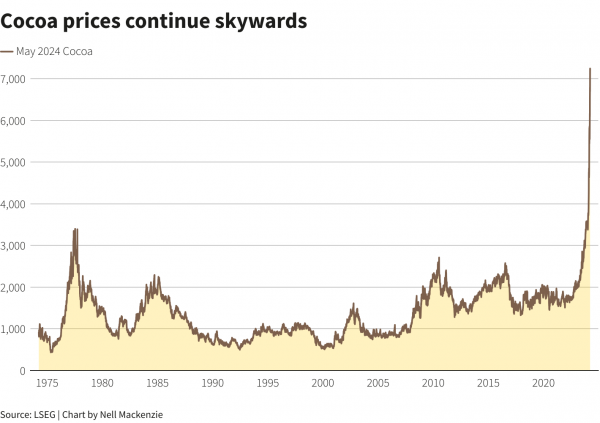

Οι αγορές εμπορευμάτων ήταν επίσης μεικτές, αλλά η συνέπεια του συνεχιζόμενου ράλι του κακάο σε υψηλά ρεκόρ ήταν ένα μπόνους για τα συστηματικά hedge funds.

Οι διαφορετικές επιδόσεις σε διάφορες περιοχές και περιουσιακά στοιχεία είναι καλές για αυτά τα κεφάλαια που επωφελούνται από τις ανομοιογενείς αγορές, δήλωσε ο Michael Oliver Weinberg, καθηγητής στο Columbia Business School και επενδυτής σε hedge funds.

Πρόκειται για «Εξαιρετική αγορά για τους συστηματικούς διαχειριστές, καθώς είναι συνήθως εξίσου long και short», δήλωσε ο Weinberg. Μια short θέση στοιχηματίζει ότι η αξία ενός περιουσιακού στοιχείου θα πέσει- μια long θέση στοιχηματίζει ότι οι τιμές θα αυξηθούν.

Το 2023, οι μαζικές θέσεις στις «υπέροχες επτά» αμερικανικές μετοχές τεχνολογίας απέφεραν τα περισσότερα χρήματα για τον ευρύτερο κλάδο των hedge funds, ενώ η έντονη απόκλιση φέτος εντός των μετοχών, των ομολόγων και των εμπορευμάτων δημιούργησε το τέλειο περιβάλλον για αυτού του είδους τις συγκεκριμένες στρατηγικές, δήλωσε ο Weinberg.

Οι μετοχές

Στην Ευρώπη, για παράδειγμα, οι μετοχές αεροδιαστημικής και άμυνας έχουν σημειώσει ράλι σχεδόν 28% μέχρι στιγμής φέτος, ενώ οι μετοχές κοινής ωφέλειας έχουν υποχωρήσει περίπου 7%.

Αυτές χρησιμοποιούν διαφορετικά όρια μεταβλητότητας για να αποφασίσουν πότε οι συναλλαγές γίνονται τόσο επικίνδυνες που πρέπει να εγκαταλειφθούν.

Τα 10 κορυφαία σε απόδοση κεφάλαια τάσων, τα οποία επιτρέπουν σχεδόν δύο τρίτα μεγαλύτερη μεταβλητότητα από τα ομοειδή τους, είχαν κατά μέσο όρο απόδοση περίπου 20% για τους δύο πρώτους μήνες του τρέχοντος έτους, ανέφεραν τα στοιχεία της Barclays prime brokerage που παρακολουθούν τα hedge funds και τα οποία μοιράστηκαν με το Reuters.

Τα υπόλοιπα αμοιβαία κεφάλαια με χαμηλότερα όρια κινδύνου σημείωσαν μέση απόδοση 5%.

Αλλά ακόμη και εκείνα με χαμηλότερα όρια μεταβλητότητας επωφελήθηκαν από τις ισχυρές κινήσεις στα γεωργικά εμπορεύματα, τα νομίσματα και την ενέργεια, ανέφεραν διάφορες πηγές.

Οι τιμές του κακάο

Οι μακροχρόνιες συναλλαγές κακάο που πραγματοποιήθηκαν από το πρώτο εξάμηνο του 2023 ενίσχυσαν τις αποδόσεις, δήλωσαν δύο επενδυτικές πηγές.

Οι τιμές του κακάο έχουν υπερδιπλασιαστεί το τελευταίο έτος, ωθούμενες από τις κακές σοδειές στους κορυφαίους παραγωγούς Ακτή Ελεφαντοστού και Γκάνα και τους μεταποιητές που αγωνίζονται να προμηθευτούν κόκκους κακάο.

Η βρετανική εταιρεία hedge fund Winton Capital επιτρέπει μια μεταβλητότητα της τάξης του 9% στη συστηματική στρατηγική της CTA (commodity trading advisor) ύψους 2,8 δισ. δολαρίων. Κατέγραψε θετικό αποτέλεσμα 9,1% για το έτος έως τις 20 Μαρτίου, με κέρδη από το κακάο, τους χρηματιστηριακούς δείκτες, το φυσικό αέριο και το γεν, δήλωσε πηγή προσκείμενη στην εταιρεία.

Τα μακροχρόνια πονταρίσματα στο κακάο και οι βραχυπρόθεσμες θέσεις στα σιτηρά βοήθησαν την Transtrend, διαχειριστή επενδύσεων με έδρα το Ρότερνταμ, ύψους 5,4 δισεκατομμυρίων δολαρίων, να ενισχύσει την απόδοση περίπου 18% για το έτος έως τις 21 Μαρτίου.

Ωφελήθηκε επίσης από τα short στοιχήματα έναντι των αδειών εκπομπής διοξειδίου του άνθρακα, που διαπραγματεύονται ενεργά από εταιρείες που πρέπει να πληρώσουν για το διοξείδιο του άνθρακα που εκπέμπουν, παράλληλα με τους κερδοσκόπους που στοιχηματίζουν στην αξία τους.

«Ένας ισχυρός μήνας όπως ο Φεβρουάριος, με σχεδόν διψήφια απόδοση, συνήθως πυροδοτείται από ένα σημαντικό γεγονός όπως ένας πόλεμος ή άλλη κρίση που επηρεάζει τις αγορές σε όλες τις κατηγορίες περιουσιακών στοιχείων», δήλωσε ο Marc van Loo, μέλος της ομάδας επενδυτικών σχέσεων της Transtrend.

Πώς καθορίστηκαν οι αποδόσεις

Αλλά αυτός ο Φεβρουάριος διέφερε, καθώς οι αποδόσεις καθορίστηκαν απλώς από το πόσο ισχυρές ήταν οι τάσεις αυτό το πρώτο τρίμηνο, είπε.

Το Aspect Capital, ύψους 8,6 δισεκατομμυρίων δολαρίων, το οποίο απέδωσε 12% για το έτος έως τις 19 Μαρτίου, επωφελήθηκε από τις τάσεις στο κακάο, το πέσο της Χιλής, το γεν, τα χρηματιστήρια και τις ευρωπαϊκές εκπομπές άνθρακα, δήλωσε πηγή προσκείμενη στο ταμείο.

«Αυτό που κάνει αυτό το μακροοικονομικό περιβάλλον τόσο εποικοδομητικό είναι ότι υπάρχουν πολλαπλές πηγές αστάθειας που οδηγούν στη διαμόρφωση τάσεων – είτε πρόκειται για τις επιπτώσεις του Ελ Νίνιο είτε για την ομαλοποίηση των επιτοκίων είτε για τους αυξημένους γεωπολιτικούς κινδύνους», δήλωσε ο Razvan Remsing, διευθυντής επενδυτικών αναλύσεων στην Aspect Capital.

Ο ίδιος αρνήθηκε να σχολιάσει τους αριθμούς των αποδόσεων.

Εμπλοκή

Ένα σημείο εμπλοκής για τα εν λόγω κεφάλαια ήταν το σταθερό εισόδημα, καθώς ο χρόνος μείωσης των επιτοκίων παραμένει δυσδιάκριτος.

«Το σταθερό εισόδημα ήταν πιο δύσκολο το 2024- υπήρξαν τάσεις, αλλά η συχνότητα και ο χρόνος μπορεί να προκαλέσουν κάποια διασπορά στην απόδοση και οι αγορές προηγήθηκαν της Fed με τα επιτόκια να πέφτουν και στη συνέχεια να αυξάνονται ξανά», δήλωσε η επικεφαλής στρατηγικής έρευνας της AlphaSimplex με έδρα τη Βοστώνη, Kathryn Kaminski.

Στα τέλη Φεβρουαρίου, η εταιρεία των 8 δισεκατομμυρίων δολαρίων είχε καταφέρει περίπου 5% απόδοση, βοηθούμενη από τις θέσεις σε μετοχές, ενέργεια και αγροτικά προϊόντα, όπως έδειξε η έρευνα της τράπεζας.

Η εταιρεία δεν σχολίασε τον συγκεκριμένο αριθμό.

Πηγή: OT