Ακάθεκτες συνεχίζουν οι εμπορικές τράπεζες τις αυξήσεις των επιτοκίων σε καταναλωτικά και στεγαστικά δάνεια την ώρα που η Ευρωπαϊκή Κεντρική Τράπεζα συνεχίζει την πιο περιοριστική της νομισματική πολιτική.

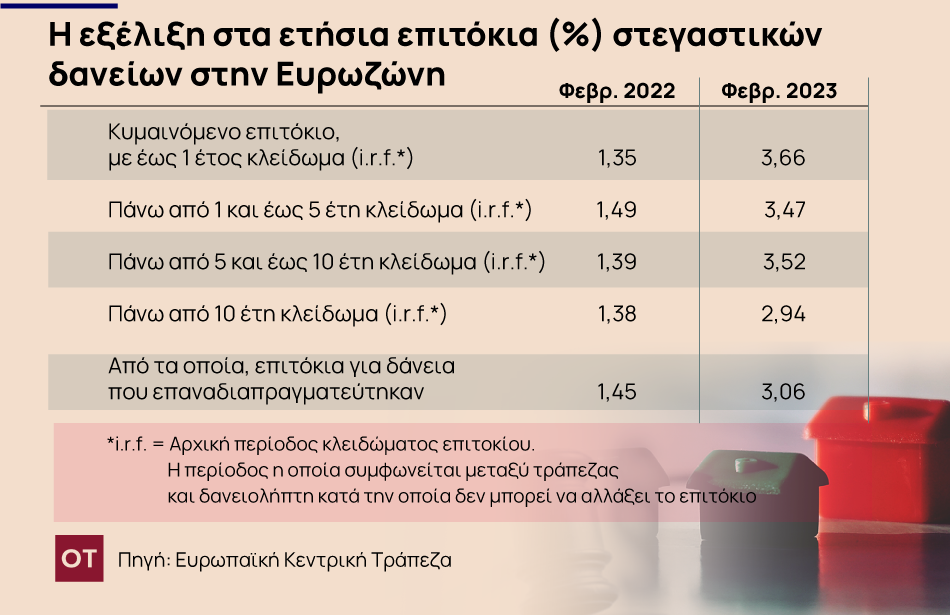

Πλέον, σύμφωνα με τα πιο φρέσκα στοιχεία της ΕΚΤ που παρουσιάζει σήμερα ο ΟΤ και αφορούν το Φεβρουάριο του 2023, το μέσο επιτόκιο στην ευρωζώνη για νέα στεγαστικά δάνεια με «κλειδωμένα» κυμαινόμενα επιτόκια διάρκειας από 1 έως και 5 έτη καθώς και για αναχρηματοδοτήσεις υφιστάμενων στεγαστικών ανέρχονται σε εύρος από 2,94% έως 3,66%. Πρόκειται για σημαντικό άλμα καθώς το Φεβρουάριο του 2022 το εύρος αυτό των επιτοκίων δεν ξεπερνούσε το 1,35% με 1,49%, πάντα σύμφωνα με τα στοιχεία της ΕΚΤ.

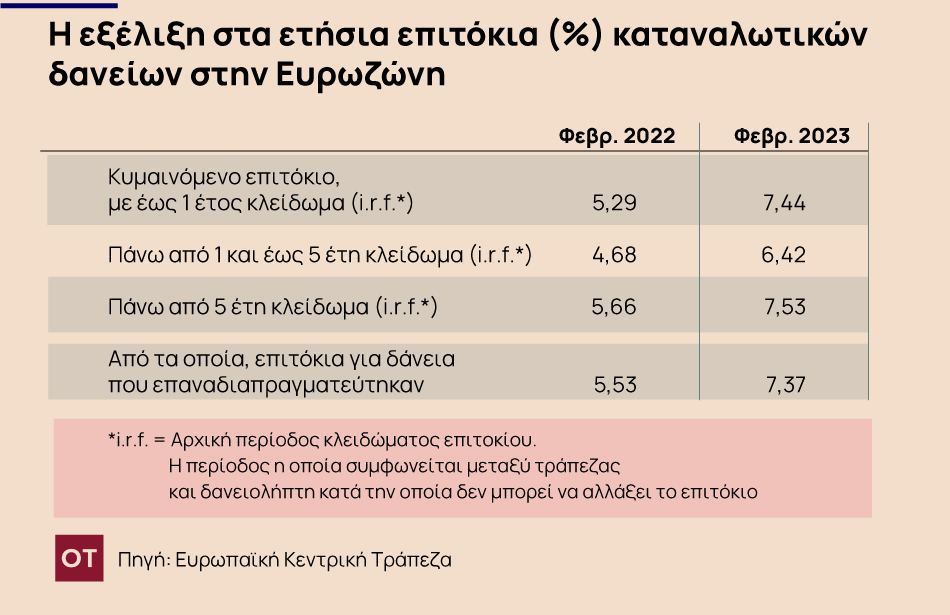

Την ίδια ώρα το μέσο επιτόκιο νέων καταναλωτικών δανείων στην ευρωζώνη έχει εκτοξευτεί το ίδιο διάστημα από 4,68% έως 5,66%, σε 6,42% έως 7,53%, όπως δείχνουν τα στοιχεία.

Καθώς τα επιτόκια αυτά αφορούν το μέσο όρο, σε πολλές χώρες –συμπεριλαμβανομένης και της Ελλάδας- αυτά διαμορφώνονται σε αρκετά υψηλότερα επίπεδα. Μάλιστα τον επόμενο μήνα αναμένεται νέα αύξηση επιτοκίων από εμπορικές τράπεζες σε όλη την ευρωζώνη, καθώς η ΕΚΤ το Μάρτιο προχώρησε νέα αύξηση του κόστους δανεισμού. Στις 16 Μαρτίου το Διοικητικό Συμβούλιο της ΕΚΤ αποφάσισε να αυξήσει τα τρία βασικά επιτόκια της ΕΚΤ κατά επιπλέον 50 μονάδες βάσης. Το επιτόκιο των πράξεων κύριας αναχρηματοδότησης καθώς και τα επιτόκια της διευκόλυνσης οριακής χρηματοδότησης και της διευκόλυνσης αποδοχής καταθέσεων αυξήθηκαν από τις 22 Μαρτίου 2023 σε 3,50%, 3,75% και 3,00% αντίστοιχα.

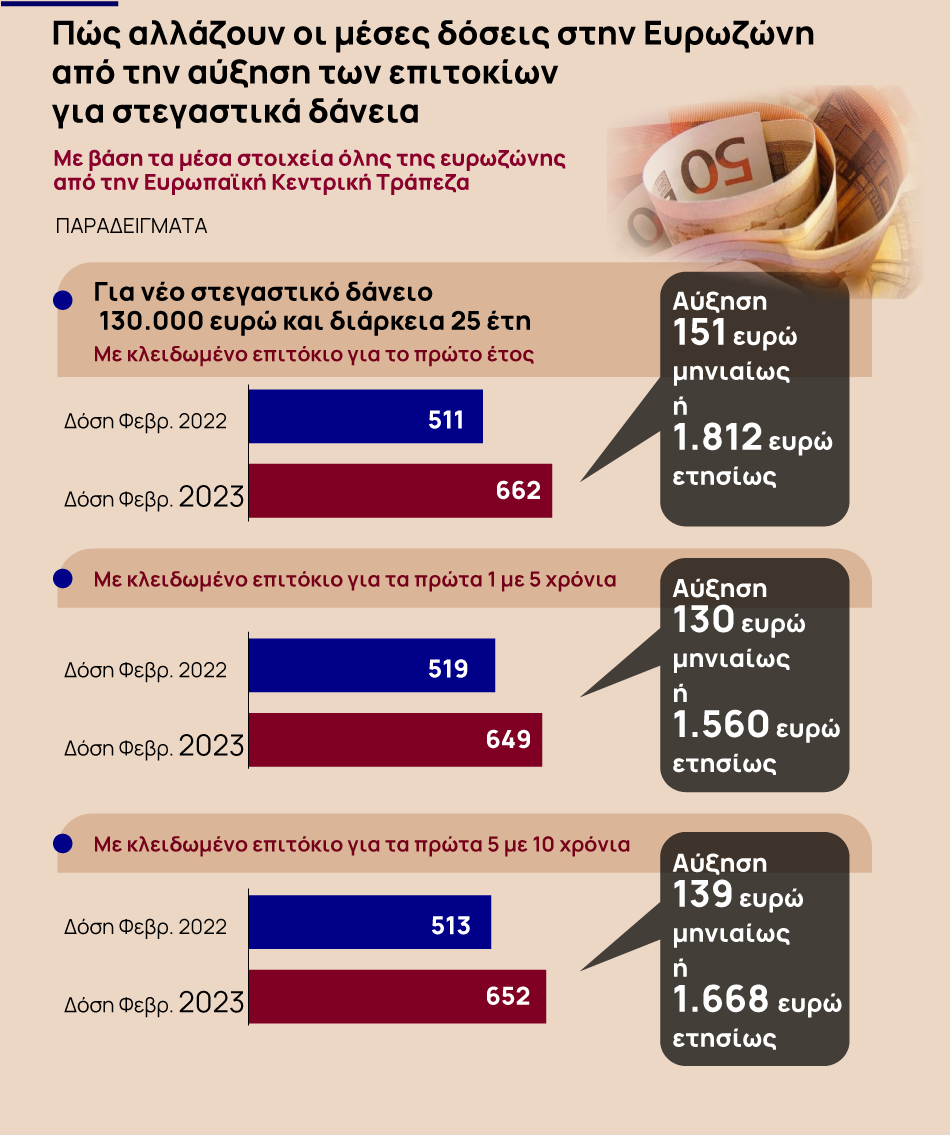

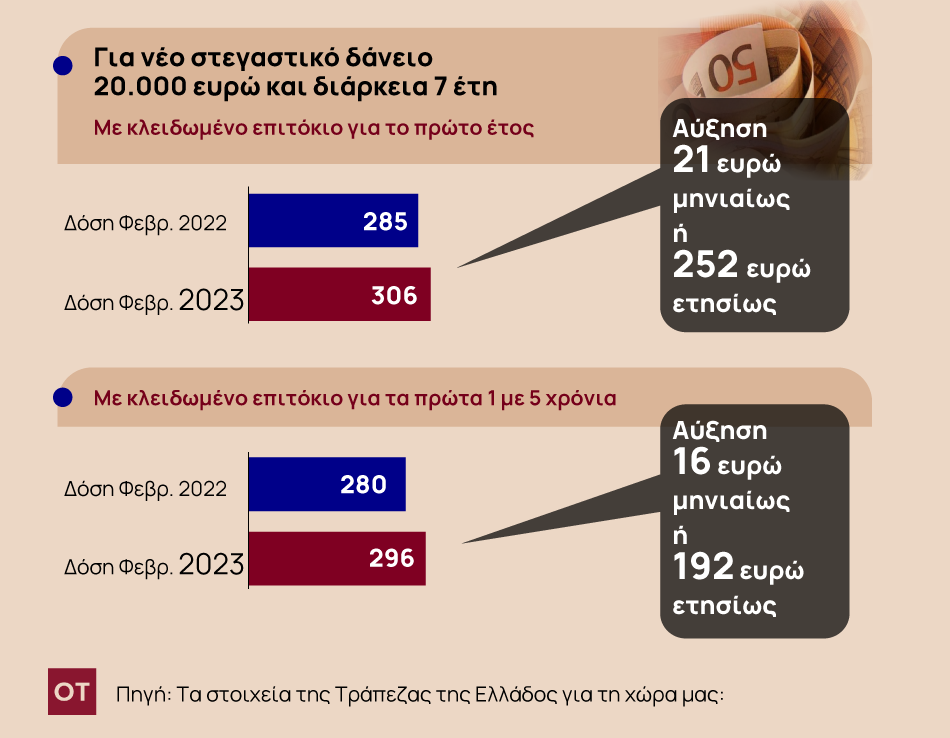

Παραδείγματα δόσεων

Για ένα στεγαστικό δάνειο ύψους 130.000 ευρώ και διάρκεια αποπληρωμής 25 ετών και κλειδωμένο επιτόκιο για διάστημα από 1 έως 5 έτη, η μηνιαία δόση έφτασε το Φεβρουάριο του 2023 τα 649 ευρώ από 519 ευρώ που ήταν το Φεβρουάριο του 2022. Πρόκειται για μηνιαία επιβάρυνση 130 ευρώ ή ετήσια επιβάρυνση 1.560 ευρώ.

Τι ισχύει στην Ελλάδα

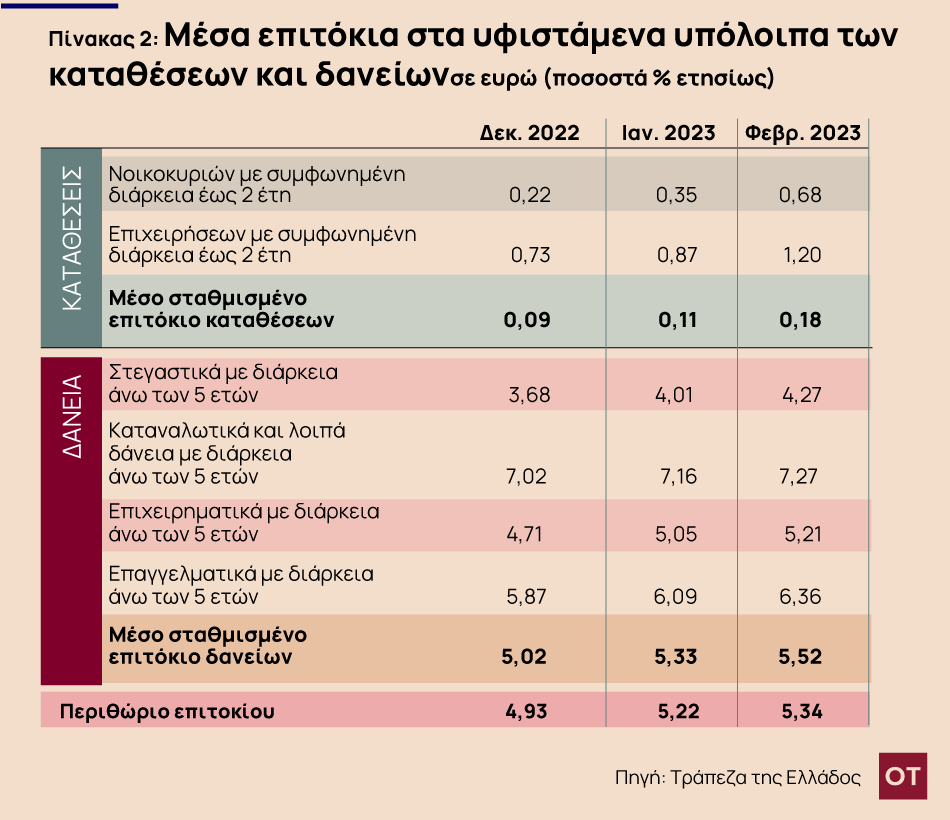

Τα νέα στοιχεία της Τράπεζας της Ελλάδος που δόθηκαν στη δημοσιότητα στις 31 Μαρτίου και αφορούν το Φεβρουάριο του 2023 δείχνουν τα εξής:

· Το Φεβρουάριο του 2023, το μέσο σταθμισμένο επιτόκιο των νέων καταθέσεων αυξήθηκε στο 0,21%, ενώ το αντίστοιχο επιτόκιο των νέων δανείων αυξήθηκε στο 5,57%.

· Το περιθώριο επιτοκίου μεταξύ των νέων καταθέσεων και δανείων αυξήθηκε στις 5,36 εκατοστιαίες μονάδες.

· Το Φεβρουάριο του 2023, το μέσο σταθμισμένο επιτόκιο του συνόλου των υφιστάμενων καταθέσεων αυξήθηκε στο 0,18%, ενώ το αντίστοιχο επιτόκιο των υφιστάμενων δανείων αυξήθηκε στο 5,52%.

· Το περιθώριο επιτοκίου μεταξύ των υφιστάμενων καταθέσεων και δανείων αυξήθηκε στις 5,34 εκατοστιαίες μονάδες.

Συγκεκριμένα, για νέα δάνεια, το μέσο σταθμισμένο επιτόκιο του συνόλου των νέων δανείων προς νοικοκυριά και επιχειρήσεις αυξήθηκε κατά 21 μονάδες βάσης στο 5,57%.

Ειδικότερα, το μέσο επιτόκιο των καταναλωτικών δανείων χωρίς καθορισμένη διάρκεια (κατηγορία που περιλαμβάνει τα δάνεια μέσω πιστωτικών καρτών, τα ανοικτά δάνεια και τις υπεραναλήψεις από τρεχούμενους λογαριασμούς) αυξήθηκε κατά 10 μονάδες βάσης και διαμορφώθηκε στο 14,83%.

Το μέσο επιτόκιο των καταναλωτικών δανείων με συγκεκριμένη διάρκεια και κυμαινόμενο επιτόκιο αυξήθηκε κατά 36 μονάδες βάσης και διαμορφώθηκε στο 11,72%. Το μέσο επιτόκιο των στεγαστικών δανείων με κυμαινόμενο επιτόκιο αυξήθηκε κατά 8 μονάδες βάσης και διαμορφώθηκε στο 3,98%.

Το μέσο επιτόκιο των επιχειρηματικών δανείων χωρίς καθορισμένη διάρκεια αυξήθηκε κατά 16 μονάδες βάσης στο 5,85%. Το αντίστοιχο επιτόκιο των επαγγελματικών δανείων αυξήθηκε κατά 10 μονάδες βάσης και διαμορφώθηκε στο 7,30%.

Όσον αφορά τη διάρθρωση των επιτοκίων ως προς το ύψος του δανείου σημειώνεται από την ΤτΕ ότι το μέσο επιτόκιο για δάνεια μέχρι και 250.000 ευρώ αυξήθηκε κατά 13 μονάδες βάσης και διαμορφώθηκε στο 6,47%, για δάνεια από 250.001 μέχρι 1 εκατ. ευρώ αυξήθηκε κατά 8 μονάδες βάσης και διαμορφώθηκε στο 5,71% και για δάνεια άνω του 1 εκατ. ευρώ αυξήθηκε κατά 37 μονάδες βάσης στο 5,22%, αναφέρεται ακόμη.

Για Υφιστάμενα Δάνεια, το μέσο σταθμισμένο επιτόκιο των υφιστάμενων δανείων αυξήθηκε κατά 19 μονάδες βάσης και διαμορφώθηκε στο 5,52%.

Ειδικότερα, το μέσο επιτόκιο στα υφιστάμενα υπόλοιπα των στεγαστικών δανείων με διάρκεια άνω των 5 ετών αυξήθηκε κατά 26 μονάδες βάσης και διαμορφώθηκε στο 4,27%. Το αντίστοιχο επιτόκιο των καταναλωτικών και λοιπών δανείων προς ιδιώτες και ιδιωτικά μη κερδοσκοπικά ιδρύματα αυξήθηκε κατά 11 μονάδες βάσης και διαμορφώθηκε στο 7,27%.

Το μέσο επιτόκιο των επιχειρηματικών δανείων με διάρκεια άνω των 5 ετών αυξήθηκε κατά 16 μονάδες βάσης στο 5,21%. Το αντίστοιχο επιτόκιο των επαγγελματικών δανείων αυξήθηκε κατά 27 μονάδες βάσης και διαμορφώθηκε στο 6,36%.

Η ψαλίδα

Μάλιστα στη χώρα μας εξακολουθεί να υπάρχει πολύ μεγάλη ψαλίδα ανάμεσα στα επιτόκια χορηγήσεων και καταθέσεων, κάτι που ωφελεί ακόμη περισσότερο τις τράπεζες.

Όπως αναφέρει η ΤτΕ, για Νέες Καταθέσεις, το μέσο σταθμισμένο επιτόκιο του συνόλου των νέων καταθέσεων αυξήθηκε κατά 9 μονάδες βάσης και διαμορφώθηκε στο 0,21%.

Ειδικότερα, το μέσο επιτόκιο των καταθέσεων μίας ημέρας από νοικοκυριά παρέμεινε αμετάβλητο στο 0,03%, ενώ το αντίστοιχο επιτόκιο των καταθέσεων από επιχειρήσεις διαμορφώθηκε στο 0,10% από 0,08% τον προηγούμενο μήνα.

Ειδικότερα, το μέσο επιτόκιο των καταθέσεων μίας ημέρας από νοικοκυριά παρέμεινε αμετάβλητο στο 0,03%, ενώ το αντίστοιχο επιτόκιο των καταθέσεων από επιχειρήσεις διαμορφώθηκε στο 0,10% από 0,08% τον προηγούμενο μήνα.

Το μέσο επιτόκιο των καταθέσεων με συμφωνημένη διάρκεια έως 1 έτος από νοικοκυριά αυξήθηκε κατά 57 μονάδες βάσης στο 1,03%. Το αντίστοιχο επιτόκιο των καταθέσεων από επιχειρήσεις αυξήθηκε κατά 33 μονάδες βάσης και διαμορφώθηκε στο 1,29% .

Για Υφιστάμενες Καταθέσεις, το μέσο σταθμισμένο επιτόκιο του συνόλου των υφιστάμενων καταθέσεων (συμπεριλαμβανομένων των καταθέσεων μίας ημέρας) αυξήθηκε κατά 7 μονάδες βάσης και διαμορφώθηκε στο 0,18%.

Ειδικότερα, το μέσο επιτόκιο στα υφιστάμενα υπόλοιπα των καταθέσεων με συμφωνημένη διάρκεια έως 2 έτη από νοικοκυριά αυξήθηκε κατά 33 μονάδες βάσης και διαμορφώθηκε στο 0,68%, ενώ το αντίστοιχο επιτόκιο των καταθέσεων από επιχειρήσεις αυξήθηκε κατά 33 μονάδες βάσης και διαμορφώθηκε στο 1,20%.

Παραδείγματα

Πώς αλλάζουν οι μέσες δόσεις στην Ευρωζώνη από την αύξηση των επιτοκίων για στεγαστικά δάνεια. Με βάση τα μέσα στοιχεία όλης της ευρωζώνης από την Ευρωπαϊκή Κεντρική Τράπεζα.